Warren Buffett v průběhu své investiční kariéry několikrát zmínil, že investuje do společností, u nichž má představu, jaký výrobek či službu budou poskytovat za 10 let. Je velmi obtížné odhadnout hodnotu firmy, u níž nemáme ani představu, jaký bude její budoucí zdroj tržeb. Proto se value investoři velmi dlouho vyhýbali oblasti technologií. Je jen velmi málo oborů, kde je životní cyklus výrobků (a stejně tak životnost firem) tak krátký.

Příběh Nokie a BlackBerry

Zavzpomínejme například na historii výrobců mobilních telefonů. Kde jsou ty slavné časy, kdy trhu s mobily dominovala společnost Nokia? Jednu dobu se zdálo, že pozice finského technologického gigantu je na trhu neotřesitelná. A přeci stačilo jen několik málo let a severská společnost téměř zbankrotovala. Podobný příběh zažil i kdysi tolik populární výrobce mobilů s hardwarovou klávesnicí BlackBerry.

Technologie jsou jedním z nejrychleji rostoucích sektorů posledního desetiletí. Avšak zároveň se jedná o velmi dynamické a rychle se měnící odvětví, které je charakteristické poměrně velkou „úmrtností“ firem a velmi krátkým životním cyklem výrobků. Bezpochyby se jedná o odvětví, kde lze vydělat obrovské množství peněz. Zároveň však lze i hodně ztratit. Investování do nově vznikajících technologických společností může být velmi zrádné. Obzvláště spoléhá-li investor na to, že dokáže správně vybrat budoucí Microsoft, Apple, Google či Amazon.

Vývoj 20 největších internetových gigantů v čase

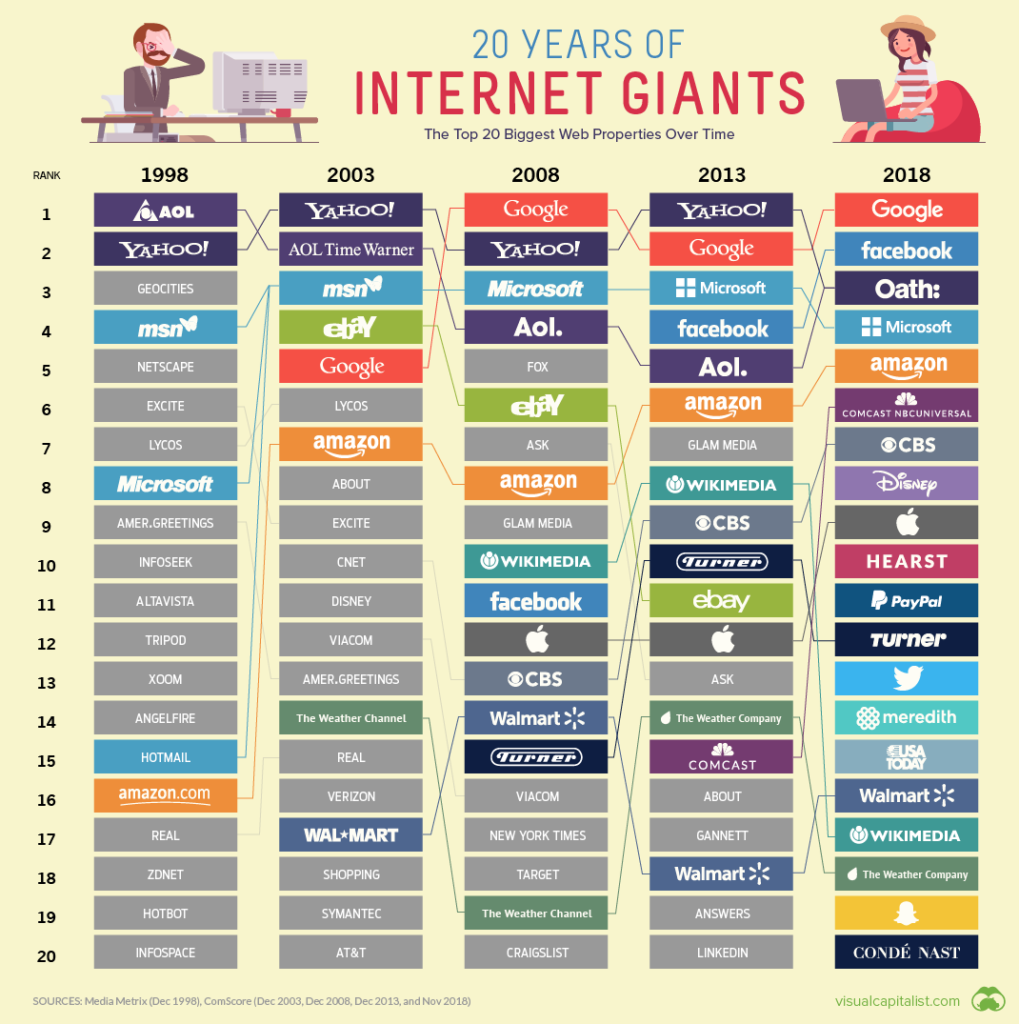

Podívejme se například na sektor internetu. Níže uvedená infografika ze serveru VisualCapitalist zachycuje posledních 20 let internetu a vývoj 20 největších internetových společností v čase. Z dvaceti největších společností v roce 1998 dokázalo do současnosti přežít jen šest. Z těchto šesti však jen dvě zůstaly v původní podobě (Microsoft a Amazon). Ostatní čtyři přežily jen díky fúzím s jinými subjekty. Zbývající giganti z konce devadesátých let upadli v zapomnění.

Buy and hold Amazonu či Microsoftu?

Nyní si položme jednoduchou otázku. Jak vysoká je pravděpodobnost, že bychom byli schopni v roce 1998 určit vítěze? A pokud bychom se do této loterie přeci jen pustili, kolik bychom byli ochotni vsadit? Je skutečně rozumné na podobné sázky vyčlenit větší množství našich úspor resp. portfolia?

Pravdou je, že pokud bychom se trefili, a v roce 1998 nakoupili akcie společnosti Amazon či Microsoft, potom bychom k dnešnímu dni zhodnotili svůj vklad o 34 465 % resp. 744 % (tedy 32 % p.a. a 11 % p.a.). Akciový index S&P 500 zhodnotil ve stejném období cca o 170 % (5 % p.a.). Skutečně bychom však měli dostatek kuráže a psychické odolnosti, abychom drželi dané akcie od roku 1998 až do současnosti, a neprodali ani jediný kus?

Udělejme si exkurzi do historie cen obou akcií. V případě Amazonu i Microsoftu bychom museli udržet nervy na uzdě hned v několika letech. V roce 2001 například akcie Amazonu propadly o více než 80 %. Minimálně ve dvou dalších ročních obdobích poklesly o více než 40 %. V několika dalších dvanáctiměsíčních obdobích pak o 20-30 %. Akcie Microsoftu na tom nebyly o moc lépe. Po splasknutí technologické bubliny na přelomu tisíciletí činil největší roční pokles více než 60 %. V roce 2008 propadly téměř o 50 %. Přirozeně také zažily i „menší“ roční poklesy, a to o 20-30 %.

Ve všech těchto případech by investor musel udržet nervy na uzdě a neodprodat ani jednu akcii z portfolia. Domnívám se, že takto disciplinovaných a sebejistých investorů na světě příliš není. Pochyby však nemusely vyvolat jen prudké cenové poklesy, ale paradoxně i prudký růst ceny. V průběhu let by investor bezesporu několikrát čelil obavám, zda nejsou akcie již příliš předražené, a zda by neměl raději část odprodat. Pokud by ustál i tyto tlaky, potom je tu stále ještě otázka portfolio managementu. Jakmile totiž máme v portfoliu akcii, která roste tak prudce jako Amazon, tak nám rok od roku tvoří větší a větší podíl celkového portfolia. Řekněme, že na počátku jsme do akcií Amazonu investovali 3 % portfolia. O několik let později by však díky růstu ceny mohly akcie tvořit již 20 % našeho portfolia, později 40 % … 60 % a my bychom čelili otázce, zda bychom raději neměli vybrat část našich zisků a nesnížit velikost pozice v portfoliu.

Ať tak či onak, tipování budoucích technologických vítězů je velmi obtížnou a pro většinu drobných víkendových investorů také nebezpečnou hrou. Každý si sám musí odpovědět, zda tuto loterii hrát či ne. Zodpovědný konzervativní value investor se podobným spekulacím na budoucí vítěze v nově vznikajících technologických oblastech ve většině případů raději vyhne.