Uplynulý měsíc se na finančních trzích nesl v duchu korekce akcií a rostoucí nervozity investorů. Na několika grafech se proto podíváme na velikost korekce, na propad technologických hvězd v USA a Asii či na kvantitativní utahování ze strany centrálních bank a jeho možný vliv na finanční trhy.

Korekce na akciových trzích pokračuje

Americké akciové trhy se na počátku října vyšplhaly na historická maxima. Index S&P 500 se přiblížil hranici 2 950 bodů, kde se však příliš dlouho neohřál a zamířil k jihu. Od svého maxima ztratil 9,3 %. Ještě o něco hůře si vede index technologických akcií Nasdaq, který od letošního vrcholu poklesl o 11,6 %.

Laik by mohl při pohledu na novinové titulky usoudit, že akciové trhy prochází výjimečným obdobím. Částečně by měl možná pravdu. Investoři si v případě amerických akcií v uplynulých devíti letech zvykli na relativně stabilní růst bez větší cenové volatility a korekcí. V letošním roce jsme nicméně svědky hned dvou, což mnohým připadá výjimečné, přičemž poklesy se zdají být příliš prudké. Avšak při pohledu do minulosti zjistíme, že naopak poslední roky byly z hlediska historie abnormální (Pozn. Od roku 1928 jsme byli v případě US akcií svědky 32 korekcí. Průměrný pokles se v rámci korekce pohyboval na úrovni 13,7 % (medián 13,6 %). Více ZDE). Nyní, zdá se, se začínáme opět pozvolna vracet zpět k dlouhodobému normálu (tedy k vyšší rozkolísanosti cen, která je pro akcie běžná).

Současné poklesy akciových indexů nejsou prozatím nijak dramatické. S&P 500 se nachází na úrovních z počátku letošního roku, index Nasdaq si od počátku roku dokonce ještě stále udržuje zisky (+3,8 %).

Technologické akcie pod tlakem

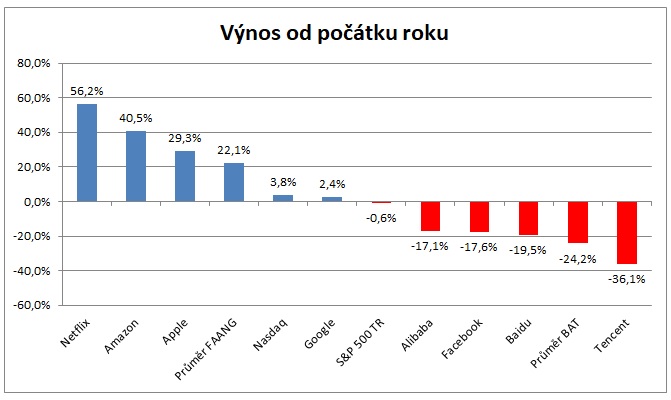

Velmi diskutovaným tématem jsou přirozeně růstové akcie technologických firem, které jsou několik posledních let v oblibě investorů (FAANG akcie v USA a jejich ekvivalent v podobě BAT akcií v Asii). Zde je pokles z letošních maxim podstatně větší než v případě široce diverzifikovaných indexů. Na druhou stranu řada těchto akcií v uplynulých měsících extrémně posílila. Z grafu níže je zřejmé, že i přes výrazné poklesy z posledních dnů je většina akcií FAANG v letošním roce stále v zisku. Výjimkou je Facebook (FB), který poklesl o 17,6 %.

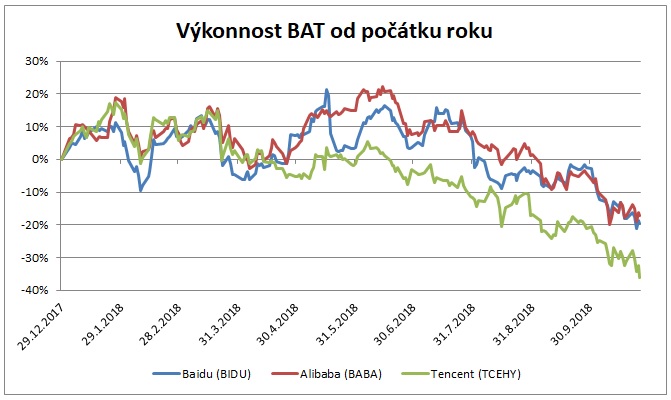

O poznání hůře se vede technologickým akciím v Asii (tzv. BAT). Od počátku roku poklesly v průměru o 24,2 %. Největší propad zažívají akcie společnosti Tencent (TCEHY), které propadly o 36,1 % a od letošního maxima dokonce od 45,6 %. Bude pokles FAANG + BAT akcií pokračovat, nebo se vzpamatují a navážou na předchozí výjimečný růst? Odpověď nikdo nezná (avšak každý analytik, trader, spekulant či investor se bezpochyby rád podělí o svůj názor). Pohyb cen je vždy dán fundamentální složkou, kterou lze na základě konzervativních předpokladů přibližně odhadnout, a spekulativní částí, která je zcela nepredikovatelná. Troufám si tvrdit, že technologické akcie táhla v uplynulých čtvrtletích vzhůru z velké míry právě druhá zmíněná složka.

Pokles přináší příležitosti

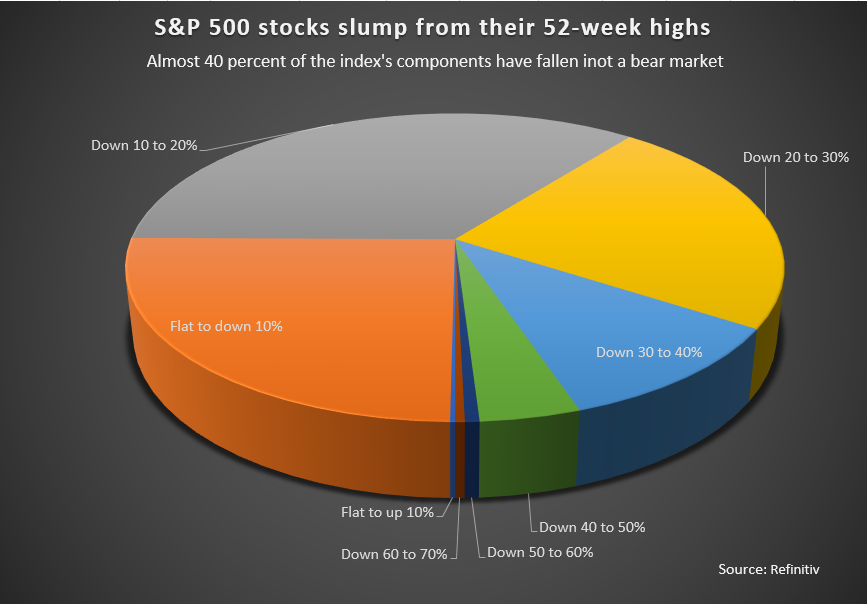

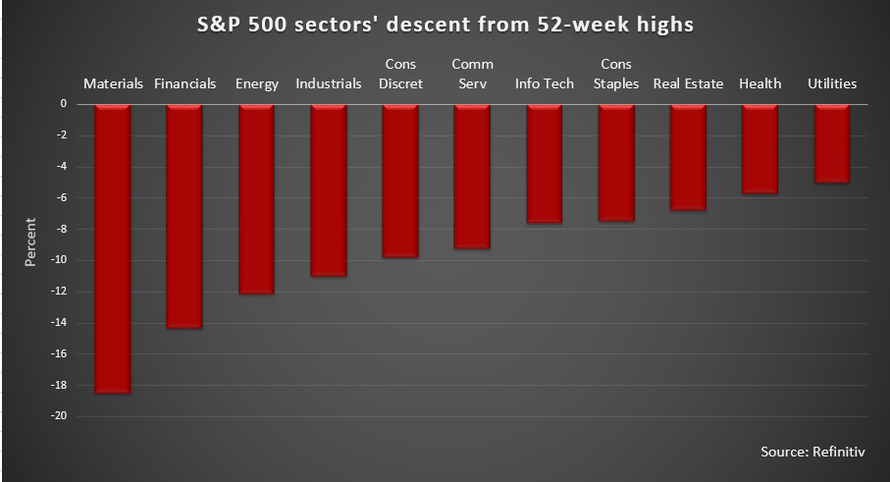

Většina value investorů se na období vysoké volatility a na propady akciových trhů těší. Rozkolísanost cen, dočasná nervozita a nejistota ohledně vývoje v nejbližších měsících přináší pro investory s dlouhodobým investičním horizontem v řádu několika let velmi zajímavé investiční příležitosti. Na grafu níže je znázorněn pokles akcií v indexu S&P 500 od svého 52týdenního maxima. Z 500 akcií pokleslo 353 společností o více než 10 %. Z těchto firem se 179 akcií nachází v bear marketu (cena poklesla o více než 20 %). A právě tyto společnosti mohou být potenciálním zdrojem zajímavých investičních příležitostí, který stojí za prozkoumání. Při pohledu na jednotlivé sektory zjistíme, že největší pokles od 52týdenních maxim nastal v materiálech, financích, energiích či v průmyslu.

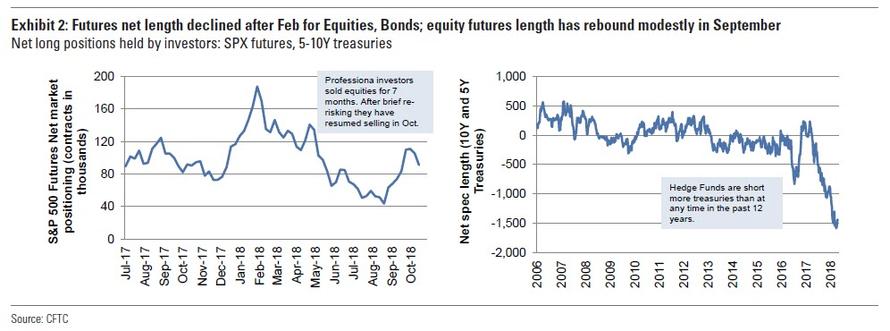

Rekordní short pozice v US dluhopisech

Při pohledu na trh s futures kontrakty na akciový index S&P 500 a US dluhopisy zjistíme, že profesionálové věří akciím podobně jako ve druhé polovině roku 2017. Naopak v případě amerických dluhopisů je objem spekulací na pokles ceny nejvyšší za uplynulých 12 let.

Vliv centrálních bank na finanční trhy

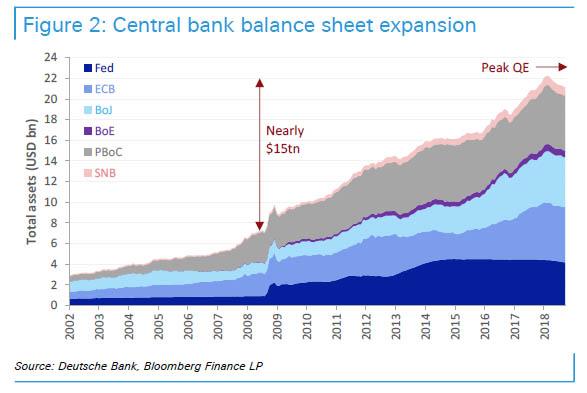

V uplynulých několika měsících jsme si ukázali, jak centrální banky pokřivily finanční trhy. Období bezprecedentních zásahů do ekonomiky v podobě různých záchranných programů, kvantitativního uvolňování („QE“) a nulových úrokových sazeb se, zdá se, začíná blížit ke konci. Centrální banky postupně přesunují nohu z plynového pedálu na brzdu. Začínají pozvolna zvyšovat úrokové sazby, zastavovat programy kvantitativního uvolňování či dokonce stahovat likviditu z trhu.

Je velmi těžké odhadovat, jak budou finanční trhy reagovat. V minulosti jsme totiž nic podobného nezažili. Jako první nás přirozeně napadne, že pokud QE podporovalo růst cen finančních aktiv, tak kvantitativní utahování („QT“) bude mít přesně opačný efekt. Uvidíme, zda se tato jednoduchá kauzalita naplní.

Z níže uvedeného grafu je zřejmé, že od začátku finanční krize v roce 2008 dosáhl objem QE ze strany šesti největších centrálních bank ve světě neuvěřitelných 15 biliónů USD. S růstem objemu QE zároveň rostly i ceny finančních aktiv. Situace se poprvé výrazně změnila na začátku roku 2018. Shodou okolností (či právě proto) se v letošním roce akciovým trhům příliš nedaří.

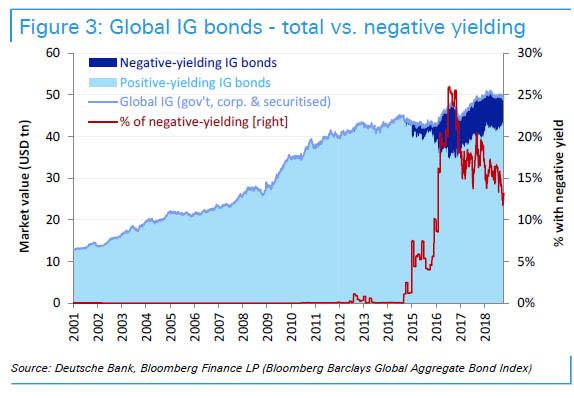

Centrální banky nakupovaly v minulosti především státní dluhopisy, korporátní dluhopisy, dluhopisy zajištěné hypotékami či akcie. Konkurovaly tak soukromému kapitálu, který postupně vytlačovaly do rizikovějších aktiv. V roce 2016 dospělo vše do tak absurdní situace, kdy se celkový objem dluhopisů v investičním stupni se záporným výnosem pohyboval přibližně na úrovni 25 % všech emitovaných bondů. Za to, že jsme půjčili své peníze některým státům či soukromým firmám, jsme jim museli paradoxně platit. Na konci jsme dostali méně peněz, než kolik jsme jim na začátku půjčili. Nyní začínají centrální banky přebytečnou likviditu z trhů stahovat. Bezriziková aktiva po několika letech začínají opět vynášet, což řada investorů přivítala s vděkem. Likvidují své pozice v rizikových investicích a přesouvají se zpět ke konzervativnějším. A v jakých finančních aktivech držely centrální banky nejvíce peněz? To nám ukáže poslední graf dnešního článku.