Cena zlata vzrostla za uplynulých 46 dnů o 8,4 % a atakuje několikaměsíční maxima. Akciový index S&P 500 za stejné období posílil o 8 % s tím rozdílem, že jej nebývale silné momentum vyhnalo na nejvyšší úroveň v historii. Akcie lámou jeden rekord za druhým a řada investorů si přirozeně pokládá otázku, jak dlouho může toto tempo ještě vydržet a zda není na čase myslet na zajištění. Přidejme k tomu prudce klesající dolar a obavy z geopolitických rizik a máme rázem vysvětlení, proč v posledních týdnech vzrůstá zájem o zlato. Pojďme se tedy podívat, zda zlato skutečně může ochránit naše portfolio při poklesech akcií.

Jak si vedlo zlato v dobách zvýšeného rizika?

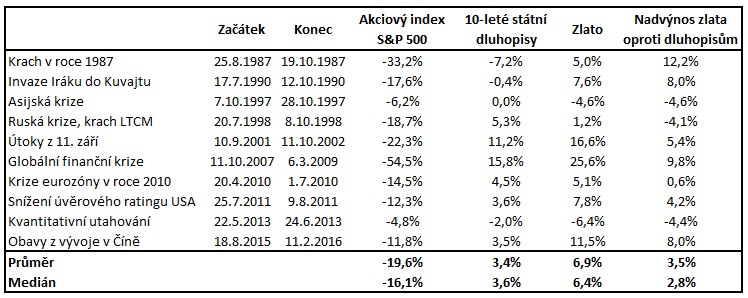

Intuice nám říká, že v dobách zvýšené nejistoty by zlato mělo být dobrou ochranou. Jedná se přeci o reálné aktivum, které se po celém světě používalo přes 2000 let jako univerzální měna a v kritických chvílích bylo vždy považováno za spolehlivého uchovatele hodnoty. Platí to stále? Abychom získali odpověď, podíváme se na deset období z „nedávné“ historie, kdy jsme zažili výraznější pokles cen akcií. Následně tento pokles srovnáme s reakcí zlata a amerických státních dluhopisů, které jsou považovány za ekvivalent bezrizikové investice. Co by lépe ochránilo naše portfolio? Zlato nebo americké státní dluhopisy?

Z tabulky je zřejmé, že zlato ve zkoumaných obdobích většinou skutečně splnilo úlohu bezpečného přístavu. Americký akciový index poklesl ve výše uvedených deseti případech v průměru o 19,6 % (medián -16,1 %; propady trhů byly měřeny pro periody od vrcholu po dno). Dluhopisy naproti tomu zhodnotily v průměru o 3,4 % a zlato o 6,9 % (medián 3,6 % a 6,4 %). V 7 z 10 případů zhodnotilo zlato více než americké státní dluhopisy.

Co na to Ray Dalio a Warren Buffett?

Výše uvedené výsledky jsou v souladu s názorem Raye Dalia (portfolio manažer největšího hedge fondu na světě Bridgewater Associates a autor myšlenky tzv. All weather portfolia, tedy portfolia, které by mělo zajistit uspokojivé výnosy za všech tržních okolností. Více o Daliovi naleznete zde, o All weather portfoliu pak zde.). Ten je přesvědčený, že objem zlata v portfoliu každého investora by měl být neustále minimálně 5-10 %. Zlato považuje za skvělé diverzifikační aktivum nezávislé na pohybech cen ostatních finančních investic. Zároveň pro něj představuje jistou formu zajištění proti případným turbulencím na finančních trzích. Pád Bretton-Woodského systému (napojení hodnoty dolaru na zlato a všech ostatních měn na dolar), který umožnil neomezené tištění peněz (znehodnocování měny) ze strany centrálních bankéřů, navíc žlutý kov dlouhodobě ještě více zatraktivnil.

Na druhé straně barikády je ovšem se svými silnými protiargumenty „věštec z Omahy“. Warren Buffett zastává zcela opačný názor a do zlata by nikdy neinvestoval. Zlato dle jeho slov negeneruje žádné zisky/dividendy/peněžní toky a nemá ani příliš velké využití v průmyslu. Vykopeme jej ze země v Africe či jinde, roztavíme, abychom vykopali jinou díru v zemi, do které jej zpět uložíme. Následně zaplatíme několika lidem, aby kolem této díry stáli a hlídali. To dle jeho názoru nedává smysl.

V roce 2011 demonstroval nesmyslnost investice do zlata ve výročním dopise akcionářům Berkshire Hathaway (zde) na jednoduchém příkladu. Uvedl, že bychom mohli vzít veškeré zlato, které bylo kdy vytěženo, a vytvořit z něj kostku o velikosti hran 68 stop (cca 20,7 metru). Tato kostka měla při cenách zlata z roku 2011 (1 750 USD/unci, dnes je cena 1348 USD/unci) tržní cenu, za níž jste si mohli koupit veškerou zemědělskou půdu v USA, k tomu navíc šestnáct společností Exxon Mobil (největší těžař ropy na světě) a ještě by vám zbyl v hotovosti přibližně jeden bilion dolarů. Druhou volbou bylo vlastnit kostku zlata. Položil si otázku, co je lepší vlastnit? Co vyprodukuje v čase větší hodnotu? Z Buffettova úhlu pohledu je tudíž mnohem lepší investicí aktivum generující peněžní toky (např. akcie nebo alespoň ona zemědělská půda).

Závěrem

Dva vynikající investoři, dva zcela protichůdné názory. Jak se tedy má individuální investor rozhodnout? Jako vždy si musí každý “bohužel“ udělat svůj vlastní názor, a to nejlépe na základě objektivních fundamentů. S politováním musím oznámit, že v tomto článku jsem se věnoval jen jednomu malému kousku skládačky (ochranná funkce zlata při poklesech akcií). Celkový obrázek tudíž chybí. K problematice investování do zlata z pohledu value investora bych se nicméně v průběhu tohoto roku ještě jednou rád vrátil a nabídl vám ucelenější fundamentální obrázek, na jehož základě se bude tvořit názor snadněji.

Pro nedočkavé (a možná i zklamané) čtenáře uvedu odkaz na vynikající dokument o zlatu, který je plný velmi zajímavých fundamentů (nejen o zlatu). Jedná se o report společnosti Incrementum s názvem „In Gold we trust“, který naleznete zde. Jeho plná verze má téměř 170 stránek.

Tip:

- Stručné bio Raye Dalia a Warrena Buffetta naleznete v rubrice Value investoři – Kdo je kdo?

- Odkazy na stránky fondu Bridgewater Associates, All weather portfolio, How the economic machine works a na stránky Berkshire Hathaway naleznete v rubrice Odkazy.