John Hussman je po měsíci zpět s dalším ze svých ponurých měsíčních komentářů. Tentokráte opět zkoumá současné vysoké valuace US akcií, optimální strategickou alokaci aktiv mezi akcie, dluhopisy a pokladniční poukázky v současném prostředí a v neposlední řadě se věnuje hrozbě záporných úrokových sazeb v USA.

Kompletní komentáře se všemi grafy naleznete ZDE.

Hlavní myšlenky článku:

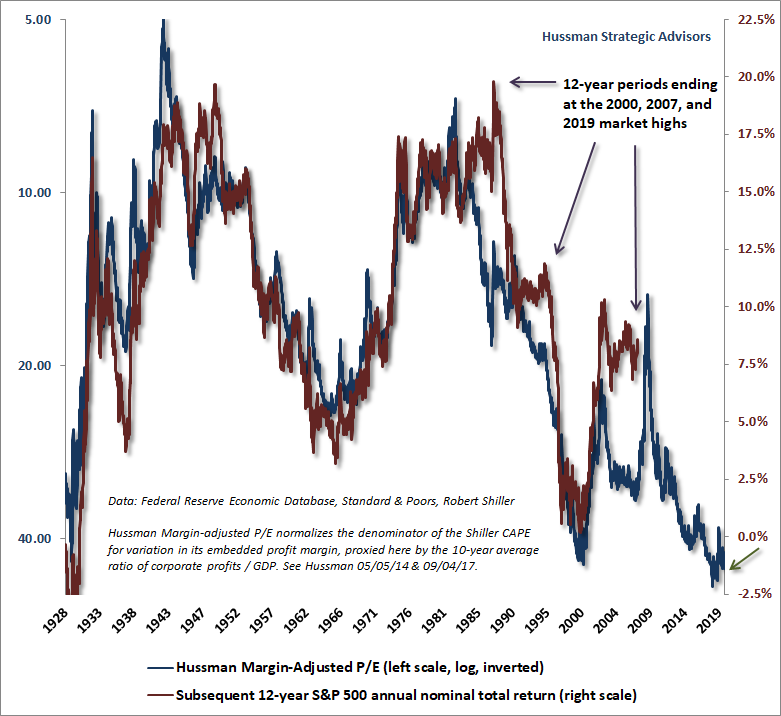

- Čím vyšší valuace na vrcholu bull marketu, tím delší období mizerné výkonnosti, která následuje.

- V následujících letech nás údajně čekají výrazně podprůměrné výnosy amerických akcií.

- Současné podmínky jsou podobné jako v roce 2000 a 2007, těsně před prudkými poklesy akcií.

- Průměrná roční výkonnost indexu S&P 500 by se v následujících 12 letech měla dle odhadů Hussmana pohybovat na úrovni blízké nuly.

- Z hlediska strategické alokace aktiv postavené čistě na valuačním přístupu (s využitím US akcií, dluhopisů a pokladničních poukázek), je dnes dle Hussmana optimální držet většinu portfolia v pokladničních poukázkách a méně než 20 % portfolia v akciích. Dluhopisy by do portfolia při současných nízkých výnosech nezahrnoval vůbec.

- Dle stejného modelu ukazuje optimální alokace v letech 1973 a 1974, kdy byla situace zcela odlišná.

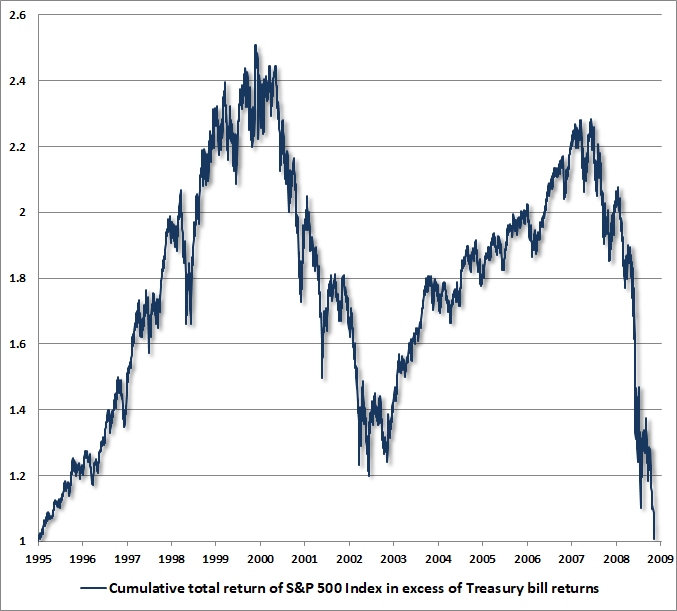

- Dlouhodobé výnosy pokladničních poukázek mohou být vyšší než výnosy akcií. Historie v USA je plná podobných případů. Tato situace většinou nastává, když jsou valuace akcií příliš vysoké. V průběhu let 1929 až 2009 byla celá řada let, kdy výkonnost pokladničních poukázek překonala výkonnost amerického akciového indexu S&P 500.

- Dlouhodobá průměrná roční výkonnost US akcií se při současných valuacích může pohybovat na stejné úrovni jako výnosy bezrizikových pokladničních poukázek.

- V neposlední řadě rozebírá vliv záporných úrokových sazeb.