Smead Value Fund (aktuální portfolio ZDE) patří mezi relativně neznámé value fondy, avšak bezpochyby si zaslouží Vaši pozornost. Jedná se o fond s koncentrovaným portfoliem 27 akcií, které jsou drženy řadu let. Roční turnover portfolia je pouhých 11 %. To znamená, že fond obmění celé portfolio pouze jednou za deset let. Pravidelné čtvrtletní komentáře jsou plné zajímavých témat a stejně tak i blog fondu, kde portfolio manažer rozebírá investiční témata, která jej zaujala.

Poslední příspěvek na blogu fondu se věnuje problematice pokřivených ziskových marží.

Kompletní příspěvek naleznete ZDE.

Hlavní témata příspěvku:

- Kapitálové trhy křiví reálnou ekonomiku, obzvláště pak ziskové marže některých společností.

- Příkladem jsou společnosti zaměřené na dodávky potravin do domácností, které nevydělávají peníze. Utrácí však značné množství prostředků za reklamu na internetu. Tyto tržby pro Google a jiné firmy jsou však relativně nestálé, protože řada těchto ztrátových společností nepřežije. Řada těchto technologických ztrátových společností financuje reklamu pouze díky tomu, že mají přístup k levnému kapitálu od investorů.

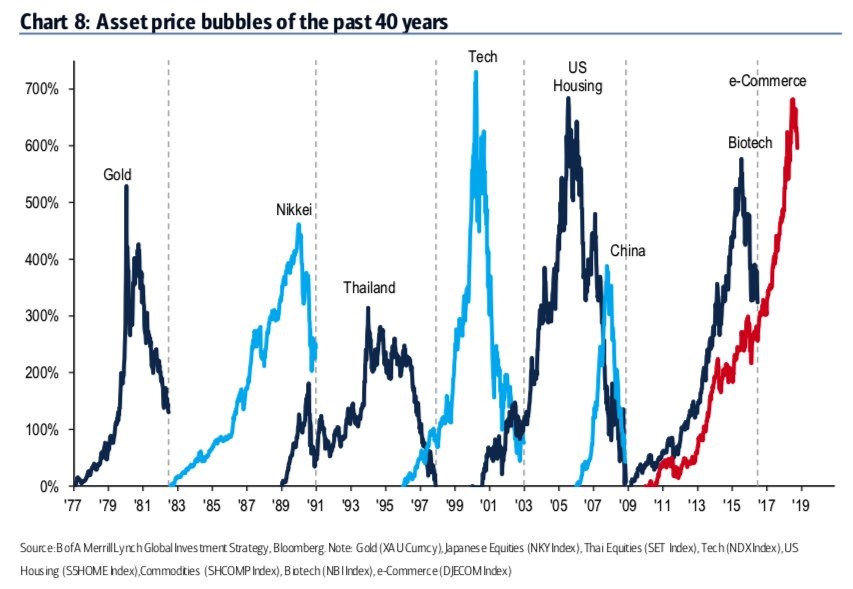

- Ziskové marže jsou pokřivené ještě více než v roce 1999.

- Obrovský nárůst kapitálu ve venture fondech a jiných fondech způsobil rekordní pokřivení marží.

- Příkladem je Netflix (NFLX), který každý rok generuje miliardové negativní FCF a je schopný přežít jen díky levnému financování, například na trhu se spekulativními dluhopisy.

- Posledním nedávným obdobným příkladem pokřivených marží byla spekulativní bublina na trhu nemovitostí v USA.

V neposlední řadě stojí za přečtení i poslední čtvrtletní komentář Smead Value Fund, který naleznete ZDE.

Hlavní témata čtvrtletního komentáře:

- Růstové akcie poráží value akcie, lidé jsou opět odměňování za podstupování rizika, value akciím mizerné kvality se daří lépe než kvalitním value akciím.

- Portfolio fondu je na relativní bázi (vůči indexu) nejlevnější od roku 2012.

- V uplynulých 90 letech byla výkonnost valuačně nejlevnějších akcií v indexu S&P 500 o 3,6 % ročně vyšší než nejdražších.

- Studie Fidelity Investments ukazují, že v dlouhodobém horizontu je výkonnost akcií odrazem růstu jejich zisků.

- Společnosti se silnou rozvahou (nezadlužené), vysokou ziskovostí a stabilními zisky údajně dosahují vyšších výnosů než index.

- Historie ukazuje, že spekulativní mánie učiní mnoho lidí dočasně bohatými, avšak na jejich konci zlikviduje kapitál všech, kteří neměli dostatek štěstí, aby vyskočili před kolapsem.

- Poptávka po bydlení v USA v budoucnu poroste, obzvláště díky mileniálům.

- Investoři v uplynulých letech podlehli kouzlu technologií v podobě umělé inteligence či hromadné analýze dat.

- Wall Street zaplavuje trh ztrátovými technologickými IPOs.

- Demografie určuje dlouhodobé trendy.