Americké akciové trhy zažívají nejdelší býčí trh v historii. Řada investorů, portfolio manažerů i komentátorů varuje před jejich vysokými valuacemi a potenciálně nízkými budoucími dlouhodobými výnosy, které vysoké valuace často doprovází. Hovoří-li média o akciích, mají často na mysli právě akcie ve Spojených státech, které hrají co do významu v uplynulých dekádách prim. Z komentářů by se tudíž mohlo zdát, že vysoké valuace jsou globálním fenoménem. Pohled na níže uvedené statistiky nejvýznamnějších globálních akciových trhů nicméně tak jednoznačný závěr nenabízí.

Co je ukazatel Shillerova P/E?

Ukazatel Shillerova P/E poměřuje aktuální cenu akcie k jejím průměrným ziskům za uplynulých deset let, které jsou upraveny o vliv inflace. Použitím desetiletých zisků částečně vyhladíme zvýšenou rozkolísanost ročních zisků firmy, kterou vyvolává hospodářský cyklus (tzn. nadprůměrné zisky v době expanze a podprůměrné v obdobích recese). Zprůměrováním bychom tak v řadě případů měli získat o něco lepší obrázek o dlouhodobě udržitelné ziskovosti.

Ukazatel Shillerova P/E se velmi často využívá v souvislosti s oceněním celých akciových indexů jednotlivých trhů. Historická data ukazují, že pokud investor nakoupil v minulosti akciové indexy za vysoké násobky Shillerova P/E, potom jej velmi často čekaly mizerné průměrné dlouhodobé výnosy. Naopak nakoupil-li za výrazně podprůměrné násobky Shillerova P/E, byly jeho budoucí dlouhodobé výnosy často nadprůměrné. Přirozeně tato kauzalita neplatila vždy, avšak korelace se v minulosti ukázala být poměrně významná.

Jaké země mají nejlevnější akciové indexy?

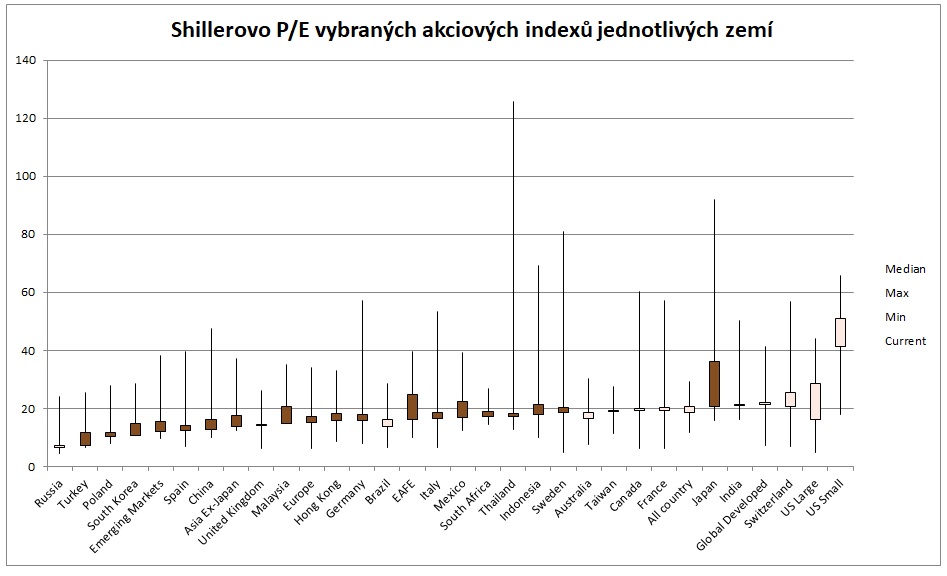

Výše uvedený graf znázorňuje ukazatel Shillerova P/E pro akciové indexy jednotlivých zemí. Každá země je reprezentována jednou svící. Maximální hodnota svíce určuje maximální hodnotu Shillerova P/E, která byla v historii dosažena. Minimální hodnota naopak hodnotu minimální. Následně máme tělo svíce, kde máme historický medián Shillerova P/E a jeho aktuální hodnotu. Pokud je svíce bílá, potom je aktuální hodnota Shillerova P/E nad mediánem. Je-li červená, je aktuální hodnota pod mediánem.

Uveďme si příklad. Vpravo na grafu máme Shillerovo P/E pro US small caps (US akcie s nízkou tržní kapitalizací). Maximální historická hodnota dosáhla 65,7, minimální 17,8. Medián se pohybuje na úrovni 41,4 a aktuální hodnota je 51. Svíce je tudíž bílá, protože aktuální hodnota je nad mediánem.

Jaké země mají tedy statisticky nejlevnější akciové indexy? Z grafu je zřejmé, že statisticky nejlevnější akciové indexy má dnes Rusko, Turecko, Polsko, Jižní Korea, akcie na rozvíjejících se trzích, Španělsko nebo Čína. Na opačném konci naopak stojí švýcarské a americké akcie. Z grafu je zároveň patrné, že žádný z akciových indexů se neobchoduje na maximu Shillerova P/E. Na minimu se naopak obchodují akcie v Malajsii a Jižní Koreji. Blízko historických minim potom akcie v Turecku, Rusku, Polsku či na rozvíjejících se trzích.

Jaký závěr lze z grafu vyvodit?

Jsou akcie zemí s nízkým ukazatelem Shillerova P/E automaticky podhodnocené? Rozhodně ne! Shillerovo P/E nám neříká zhola nic o vnitřní hodnotě akcií. Jedná se pouze o valuační ukazatel, který může, ale nemusí indikovat potenciální podhodnocení akcií v daném regionu. Uveďme si několik důvodů, proč nelze slepě důvěřovat Shillerovu P/E.

Shillerovo P/E je nízké a je blízko historického minima, měl bych tudíž automaticky nakupovat? Ne! Proč? Protože se například mohla změnit struktura akciového indexu dané země (obzvláště v případě zemí s koncentrovanými indexy). V minulosti mohly tvořit většinu indexu akcie z průmyslového sektoru, dnes to již mohou být akcie z finančního sektoru, tedy firmy ze zcela jinou ziskovostí, dynamikou růstu tržeb a zisků, rentabilitou či zadlužením. Proto může být srovnání s historickými hodnotami zavádějící. Dlouhodobě udržitelný průměr se mohl změnit, jednoduše proto, že v indexu jsou již firmy ze zcela jiného sektoru. Toto bývá tradiční problém převážně vysoce koncentrovaných akciových indexů.

Další příčinou zkreslení může být strukturální změna v nejvýznamnějším sektoru z indexu. Uveďme si příklad Evropy a bankovního sektoru. V minulosti podnikaly banky v Evropě s obrovskou finanční pákou (cizími zdroji). Díky tomu dosahovaly velmi vysoké rentability vlastního jmění (ROE) a tudíž i ziskovosti. Situace však byla dlouhodobě neudržitelná. Přišla finanční krize v roce 2008 a banky byly nuceny snížit své zadlužení. Díky tomu poklesla i rentabilita a snížily se i jejich zisky. Následně přišla přísnější regulace, která zvýšila jejich náklady, což vedlo k dalšímu poklesu zisků a snížení ROE. „Třešničkou“ na dortu pak bylo prostředí nízkých úrokových sazeb, které zredukovalo jejich marže, což opět ponížilo jejich zisky. Je tedy velmi pravděpodobné, že se zisky bank v Evropě během následujících několika let nemají šanci dostat zpět nad předkrizové úrovně (nižší finanční páka, vyšší náklady díky regulaci). Banky tudíž dosahují nižší rentability, nejsou již tak ziskové, a proto by se měly obchodovat za nižší valuační ukazatele než v minulosti.

Při pohledu na historické úrovně Shillerova P/E však můžeme nabýt dojmu, že současné úrovně jsou výrazně pod dlouhodobými průměry, a akcie tudíž musí být nutně podhodnocené. Z výše uvedeného by však čtenáři již mělo být jasné, že nižší valuace mohou být opodstatněné.

Strukturálními změnami prochází v posledních letech celá řada odvětví. Příkladem budiž retail (obchodní centra a kamenný prodej vs. Amazon a internetový prodej), automobilový průmysl (ústup spalovacích motorů a nástup elektromobilů a autonomního řízení, zpřísňování emisních limitů), energetický sektor (fosilní paliva vs. obnovitelné zdroje), utility (tlak na výrobu elektřiny z obnovitelných zdrojů, potřeba investic do rozvodných sítí), média (tradiční tištěné noviny, časopisy a televize vs. internet, Youtube, stream videa a Netflix), elektronika (počítače vs. mobilní zařízení), dále pak trendy ovlivňující většinu odvětví v podobě nástupu umělé inteligence, internet of things, robotizace a řady dalších. Mnohé z výše uvedených má zcela zásadní strukturální dopady na řadu odvětví, což ovlivní i jejich dlouhodobou rentabilitu a následně i jejich valuace.

Nyní se podívejme na opačný případ, kdy je v případě některých zemí Shillerovo P/E nadprůměrně vysoké. Znamená to automaticky, že jsou akcie předražené? Ne nutně. Pokud se změnila struktura odvětví v indexu, přičemž nyní převládají firmy s dlouhodobě vyšší rentabilitou (ROE) a rychlejším tempem růstu tržeb a zisků, potom je vyšší Shillerovo P/E oprávněné. Jakou akcii byste raději nakoupili? Akcii A, u níž lze předpokládat, že její tržby i zisky v budoucnu porostou průměrným ročním tempem o 2 %, jejíž dlouhodobé ROE osciluje kolem 6 %, a která se obchoduje za P/E 14, nebo spíše akcii B s očekávaným růstem o 6 %, ROE 12 % a P/E 16?

Další příčinou může být rozdílná míra zadlužení firem v daném indexu. Dosáhne-li zadlužení příliš vysokých úrovní, stávají se firmy podstatně rizikovější investicí, a tudíž by se měly obchodovat levněji. Vzpomeňme na množství tzv. zombie firem s velmi vysokými dluhy, které jsou schopné přežívat jen díky extrémně nízkým úrokovým sazbám. Jejich množství je dle statistik Bank for International Settlements největší za několik desetileté. Hodnotu Shillerova P/E může dále ovlivňovat míra inflace či velikost úrokových sazeb.

Ve výčtu různých dalších faktorů bychom mohli pokračovat.

Avšak …

I přes veškeré výše uvedené potenciální zkreslení Shillerova P/E, které mohou vést bez detailnějšího zkoumání jednotlivých indexů ke špatným závěrům, má ukazatel pro investora svou hodnotu. Minimálně naznačí, na jaké regiony se zaměřit při hledání potenciálně podhodnocených akcií. Nízký ukazatel sice sám o sobě ještě neznamená, že jsou akcie v regionu automaticky podhodnocené, je však minimálně solidním indikátorem, který nám zvyšuje pravděpodobnost, že bychom v daném regionu na podhodnocený titul narazit mohli.

Užitečná je stejně tak i vysoká hodnota Shillerova P/E. Nemusí sice nutně znamenat, že jsou akcie předražené a v nejbližších měsících nastane krach, avšak nacházíme-li se v pásmu 20 % nejvyšších extrémů v historii, tak se zvyšuje pravděpodobnost ztrát či mizerných budoucích dlouhodobých výnosů. Shillerovo P/E blízko historických maxim by mělo působit jako varovný indikátor potenciálních problémů. Investor by měl mít skutečně velmi silné fundamentální argumenty, proč akcie při extrémních hodnotách ukazatele držet. A pokud je nemá, potom by měl velmi pečlivě zvážit ostatní varianty.

Upozornění: Výše uvedené názory jsou čistě osobními názory autora webu a v žádném případě by neměly být vnímány jako doporučení k nákupu či prodeji! Názory autora se mohou v čase měnit. Autor webu v době psaní článku vlastní ve svém osobním portfoliu indexové ETF rozvíjejících se trhů a Jižní Koreje. Autor webu nepřebírá žádnou odpovědnost za škodu způsobenou použitím tohoto textu nebo informací v něm obsažených. Každý investor je povinen přijmout vlastní informované rozhodnutí o vhodnosti každé investice. Investiční nástroje uvedené v textu nemusí být vhodné pro všechny investory. Minulá výkonnost investičních nástrojů nezaručuje výkonnost budoucí. Očekávaná budoucí výkonnost je založena na předpokladech, které nemusí nastat.