Dlouhé roky nulových/záporných úrokových sazeb, které světu naordinovaly centrální banky, jdou ruku v ruce s celou řadou negativních vedlejších efektů. Jedním z nich jsou tzv. „zombie“ společnosti. Jedná se o firmy, které přežívají výhradně díky abnormálnímu prostředí nízkých sazeb. Často jsou zcela nekonkurenceschopné a nebýt levného a dostupného financování, tak by již dávno zbankrotovaly. Namísto toho však prodlužují svou agónii, deformují tržní prostředí a způsobují neefektivní alokaci kapitálu v ekonomice.

S prodlužující se dobou rekordně nízkých úrokových sazeb přibývá zombie firem jako hub po dešti. Nádherným inkubátorem z minulosti, kde jsme mohli pozorovat tento vývoj, bylo Japonsko po splasknutí akciové a nemovitostní bubliny na konci osmdesátých let minulého století. Podobný vývoj zažíváme i dnes, tentokráte však na globální úrovni. A to přirozeně nejen u privátních společností, ale i v případě veřejně obchodovaných firem.

Které akciové trhy mají nejvíce zombie firem?

Problematice zombie společností se v článku „The Dead vs. the Living Stocks“ věnoval i Nicolas Rabener ze společnosti FactorResearch. Pro klasifikaci zombie firem zvolil jednoduchý kvantitativní ukazatel úrokového krytí (ICR), který počítá jako EBITDA/úrokové náklady. Pokud je ukazatel pod hodnotou 1, nedokáže společnost hradit své úrokové náklady, což je dlouhodobě neudržitelný stav.

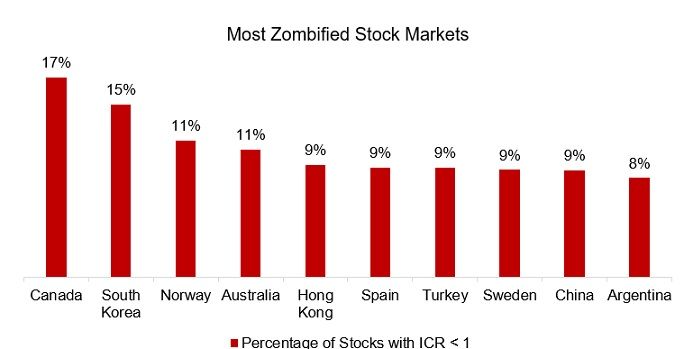

Ze vzorku několika tisíc společností vyloučil finanční sektor, pro který není výše uvedený indikátor příliš vhodný. Ze zbývajících cca 12 000 firem ze 40 akciových trhů dále vyřadil ty, jejichž tržní kapitalizace byla pod úrovní 250 mil. USD (především z důvodu jejich relativně nižší likvidity). Ze zbytku následně vypočítal procento zombie firem s ICR < 1. Jaké akciové trhy dopadly nejhůře?

Nejvyšší procentuální podíl zombie firem vykázala Kanada, Jižní Korea, Norsko či Austrálie, kde více než 10 % firem není schopno splácet úroky ze svých dluhů.

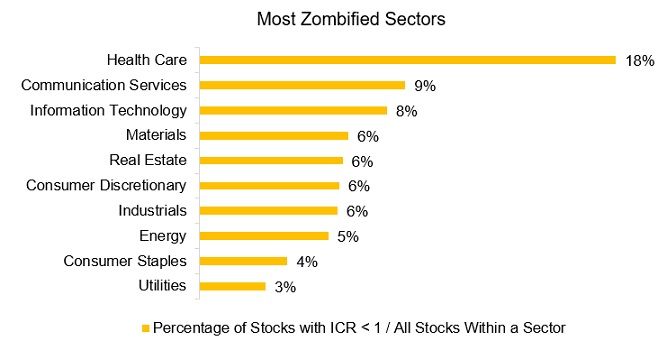

Stejnou problematiku dále zkoumal optikou jednotlivých sektorů. Nejhůře dopadl sektor zdravotnictví, což je vcelku pochopitelné, protože obsahuje řadu začínajících farmaceutických firem, které jsou ve svých počátcích při vývoji léků ztrátové. Následuje sektor komunikačních služeb, informačních technologií či materiálů.

Výše uvedené výsledky je nutné brát s rezervou. Autor totiž bohužel neuvádí bližší informace o použitých datech (kdy byl průzkum prováděn, jak velký byl celkový vzorek dat, zda byla pro výpočet ICR použita čtvrtletní či roční data, atd.). Jedná-li se například o statistiky z letošního roku, tak jsou přirozeně značně zkreslené koronavirem. Stejně tak i zvolený ukazatel není zcela vhodný, protože zachycuje jen velmi krátké období hospodaření společnosti.

I přesto se však nezaškodí nad výše uvedenými závěry na chvíli zamyslet. Například … Zvyšuje-li se globálně již téměř deset let počet zombie firem, nemůže to být jeden z důvodů, proč se nedaří statisticky levným akciím vybraným na základě nízkého ukazatele P/BV (akademické pojetí value investování)? Kdy se tento trend zastaví? Co bude katalyzátorem změny? Do kdy může rostoucí zadlužení korporátního sektoru v jednotlivých zemích ještě pokračovat, než se dočkáme zvýšené míry bankrotů?

Nad výše uvedenými závěry by se měli dále zamyslet i investoři zaměřující se na indexové ETF jednotlivých zemí, kteří vybírají tyto indexy pomocí jednoduchých kvantitativních value ukazatelů. Statisticky levné indexy mají totiž často své opodstatnění. Ne vždy jsou věci, které se zdají být na první pohled levné, skutečně levné (a vice versa). Indexové ETF s nejnižšími ukazateli P/BV, P/E, P/CF či P/S nutně nemusí být podhodnocené a už vůbec nemusí být tou nejlepší investicí na trhu.

Dále vyvstávají zajímavé otázky související s faktorovým investováním. Kolik zombie firem je například obsaženo v MSCI, S&P či FTSE value indexech? A jaká jsou tato procenta ve srovnání s minulostí?

V otázkách bychom mohli pokračovat dál a dál.

Rostoucí počet zombie společností je pro globální ekonomiku (i akciové trhy) velmi špatnou zprávou. Tohoto negativního jevu se však patrně bohužel zbavíme až ve chvíli, kdy začnou centrální banky ve světě zvyšovat úrokové sazby. Tento scénář je zatím nicméně v nedohlednu.