V článku „Zkoumáme value a momentum faktor“ (resp. ve studii „Factors from Scratch“) jsme si vysvětlili podstatu dvou tzv. faktorů, které byly v průběhu několika posledních desetiletí zkoumány v rámci celé řady akademických i empirických studií. Podívali jsme se na základní argumenty, které vysvětlují jejich dlouhodobý úspěch. Dnes se o něco detailněji zaměříme na value faktor, kterému se v posledních letech příliš nedařilo. Analytici v O´Shaughnessey Asset Management si položili otázku, zda lze jednoduchý kvantitativní přístup výběru value akcií (na základě nízkého P/E, P/B, P/S, P/CF, …), který je použit ve většině studií, „vylepšit“ doplňujícími kritérii, která by dále zlepšila celkovou výkonnost.

Podstata value faktoru

Jedním z hlavních vysvětlení existence value prémie je psychologie investorů. Trh si v případě řady společností vytvoří příliš pesimistická očekávání ohledně růstu jejich zisků v budoucnu. Tržní cena akcií vzhledem k jejich aktuální úrovni zisků následně poklesne a firmy se rázem zařadí do kategorie statisticky levných „value akcií“. V krátkodobém horizontu se většinou trhy nemýlí a zisky skutečně poklesnou (či rostou pomaleji). V dlouhodobém horizontu se však v případě celé řady firem většinou zisky vrátí zpět k průměrnému tempu růstu, s čímž investoři již nepočítají. Trh následně reviduje svá přehnaně pesimistická očekávání a cena akcií vzroste.

Výše uvedené přirozeně platí v případě portfolia statisticky levných akcií. V rámci jednotlivých titulů bývá situace velmi různorodá. U některých společností pokles zisků vůbec nenastane (cena akcií pak vystřelí vzhůru), u jiných naopak dokonce ještě překoná nejhorší očekávání trhu (cena potom prudce klesá).

Závěry studie

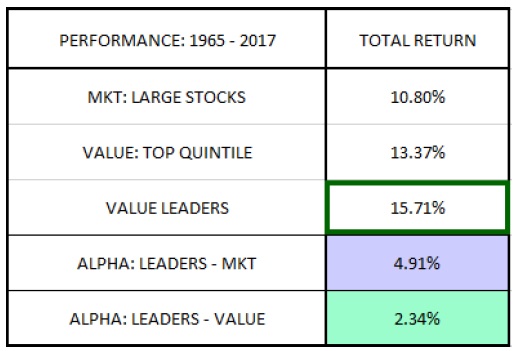

Ve studii „Alpha Within Factors“ je kvantitativní výběr akcií na základě hodnotových (value) ukazatelů doplněn o dodatečné ukazatele, pomocí nichž se autoři snaží vyloučit co největší množství tzv. value traps, tedy akcií, které se na první pohled tváří jako podhodnocené, ale ve skutečnosti nejsou. Následně zjišťují, zda dokáží zařazením dodatečných ukazatelů zlepšit celkovou výkonnost portfolia. Výsledky studie jsou uvedeny v tabulkách níže. Autoři skutečně dospěli k závěru, že výkonnost zlepšit lze. Do jaké míry se však jedná o zpětný data-mining a zda je možné podobnou strategii praktikovat v případě drobného investora po zohlednění veškerých poplatků za obchodování a daní, to si již musí vyhodnotit každý čtenář sám.

Autoři se ve studii krátce věnovali i jedné velmi důležité otázce, kterou si uvědomuje (na rozdíl od akademiků) každý value investor. A to, že akcie s nízkými hodnotovými ukazateli nemusí být ještě nutně value akcií a akcie s vysokým ukazatelem nemusí být vždy růstová akcie. Můžeme mít akcii s nízkým ukazatelem P/E, avšak i přesto se nemusí jednat o podhodnocenou value akcii, protože vyhlídky společnosti mohou být trhem správně vyhodnoceny jako mizerné a společnost si tudíž takto nízké ukazatele zaslouží. V budoucnu se může ukázat, že byla očekávání trhu naprosto správná, a tudíž byly správné i nízké hodnotové ukazatele (potom se jedná o tzv. value trap). Situaci demonstrují na příkladu společnosti Apple a IBM. Některé další záludnosti zjednodušeného kvantitativního výběru akcií ukazují i na příkladu společnosti Berkshire Hathaway.