V posledních několika letech se rozvířila vášnivá debata na témata aktivní vs. pasivní správa peněz. Prozatím vyhrávají zastánci pasivního přístupu k investování. Statistiky SPIVA z roku 2022 ukazují (naleznete v článku ZDE), že v dlouhodobém horizontu nedokázalo více než 80 % aktivně řízených fondů překonat benchmark/index.

Příčinou je jednak vysoká konkurence, ale zejména pak vysoké poplatky aktivně řízených fondů. Zastánci aktivní správy nejčastěji kontrují pravidelně se opakujícími dlouhodobými cykly, v rámci nichž se střídá outperformance aktivní a pasivní správy. Dále pak vcelku unikátním býčím trhem, který začal po globální finanční krizi v roce 2009, a který významně podpořily svými bezprecedentními monetárními intervencemi centrální banky (jejich politika nulových sazeb a kvantitativního uvolňování). Toto prostředí přálo zejména pasivní správě.

Dnes se podíváme na problematiku z trošku jiného úhlu pohledu. Řekněme, že jsme zastánci aktivně řízených fondů a vybíráme akciový fond, do něhož hodláme investovat své úspory. Jakou máme šanci, že vybereme budoucího vítěze?

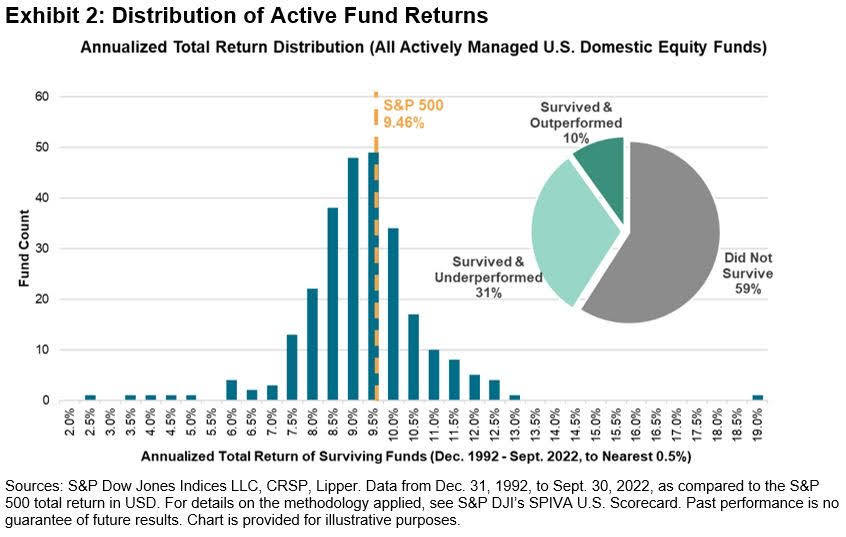

S hledáním odpovědi nám pomůže níže uvedený graf, který zobrazuje průměrnou roční výkonnost všech aktivně řízených amerických akciových fondů v letech 1992-2022. Průměrná roční výkonnost amerického akciového indexu S&P 500 se ve sledovaném období pohybovala na úrovni 9,46 %. V grafu je dále znázorněna na ose x výkonnost aktivně řízených fondů a na ose y počet fondů, které ve sledovaném období danou průměrnou roční výkonnost dosáhly.

Již na první pohled je zřejmé, že většina fondů nepřekonala index. Ještě zajímavější je ale výsledek ve chvíli, kdy si uvědomíme, že na grafu vidíme pouze výkonnost fondů, které třicetileté období „přežily“. Výkonnost fondů, které ve sledovaném období zanikly, v grafu není. Kolik jich bylo? Hodně. Z koláčového grafu vyplývá, že 59 % fondů se nedožilo třicítky. Ze zbývajících fondů 31 % nedokázalo překonat svou výkonností index. Pouhých 10 % fondů oslavilo třicáté narozeniny a zároveň dokázalo překonat svou výkonností index.

Nyní si položme otázku. Dokázali bychom tyto vítěze vybrat?

Samozřejmě můžeme namítat, že se jedná o americký trh. Tedy o patrně nejefektivnější akciový trh na světě, kde je velmi obtížné dosáhnout dlouhodobě pozitivní alfu (nadvýnos). Na méně efektivních trzích (např. na rozvíjejících se trzích) by byla situace podstatně příznivější. Dále bychom mohli argumentovat, že spolu s tím, jak se snižují poplatky za aktivní správu (v USA byly před 30 či 20 lety poplatky podstatně výše než dnes) se zvyšuje šance, že více fondů překoná index. To je bezesporu pravda. A zajisté bychom dokázali najít i další argumenty. Změnily by ale zásadním způsobem odpověď na naši klíčovou otázku?

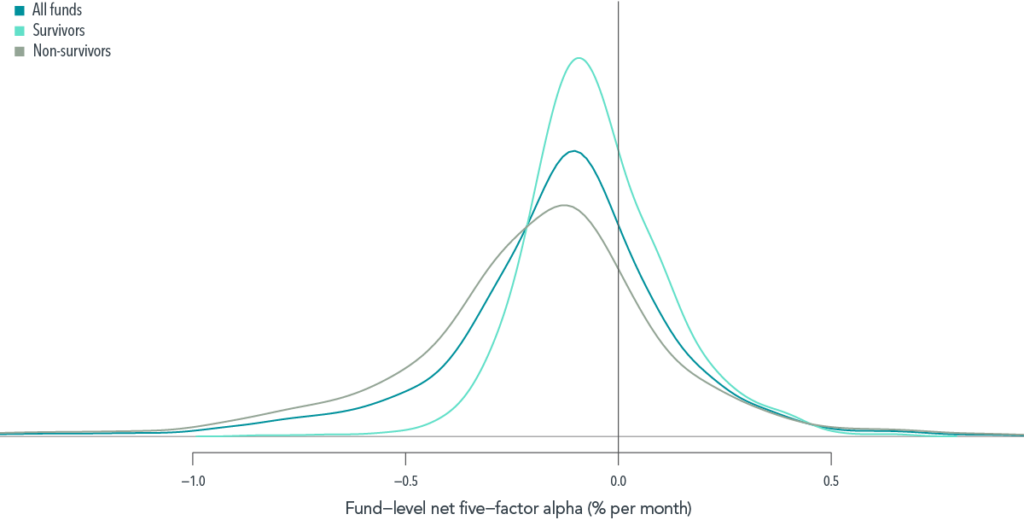

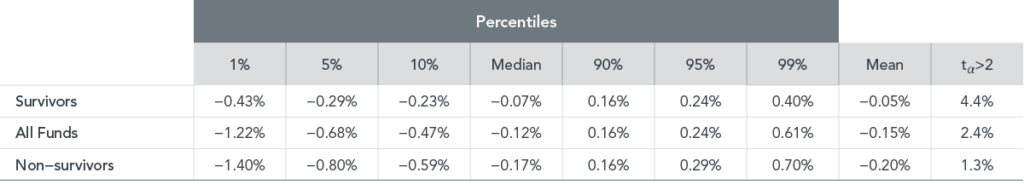

Pozn. Dimensional Fund Advisors, investiční společnost s více než 41 letou historií obhospodařující cca 584 mld. USD, publikovala zajímavou studii na téma „přeživších fondů“ (ZDE). Autoři v ní zkoumali, jaký by byl dopad na průměrnou výkonnost aktivně řízených amerických akciových fondů, pokud bychom nezohlednili fondy, které zanikly, a prezentovali bychom pouze výkonnost těch, které přežily (aneb jak lze účelově manipulovat s daty). Shodou okolností se věnovali období mezi lety 1991-2020 (tedy podobnému jako v grafu výše).

Vyčleněním zaniklých fondů by došlo k nadhodnocení mediánové alfy (nadvýnosu) amerických akciových fondů o 0,6 %. Resp. mediánová alfa přeživších aktivně řízených fondů byla ve sledovaném období -0,84 % ročně. Po zohlednění zaniklých fondů poklesla na -1,44 %. Zaniklé fondy mají typicky horší výkonnost než přeživší.