Čas od času se můžeme na finančních trzích setkat s označením kontrarián. Spojení se tradičně objevuje v souvislosti s value investováním. Co však znamená? Co si pod ním představit? Kdo je kontrarián, jak jej poznat a jak se chová? Hledání odpovědí jsem se věnoval v knize Investice do akcií – Základy value investování, z níž je níže uvedený úryvek.

„Investor se srdcem kontrariána

Sir John Templeton, považovaný za jednoho z nejúspěšnějších value investorů v historii, prohlásil, že „chce‑li mít investor lepší výkonnost než trh, musí ve srovnání s trhem dělat věci odlišně“. Schopnost odlišovat se od „davu“ poskytuje ve světě investic obrovskou konkurenční výhodu, díky níž mohou investoři dosáhnout nadprůměrných dlouhodobých výnosů. Value investoři stojí se svými odlišnými názory často proti všeobecnému mínění a bývají označování (v řadě případů mylně) za kontrariány. Podstatou kontrariánství je permanentní skepse a zpochybňování aktuálně široce akceptovaných názorových proudů. Jedná se o způsob myšlení, který se zaměřuje na všeobecný tržní konsenzus, v němž hledá trhliny.

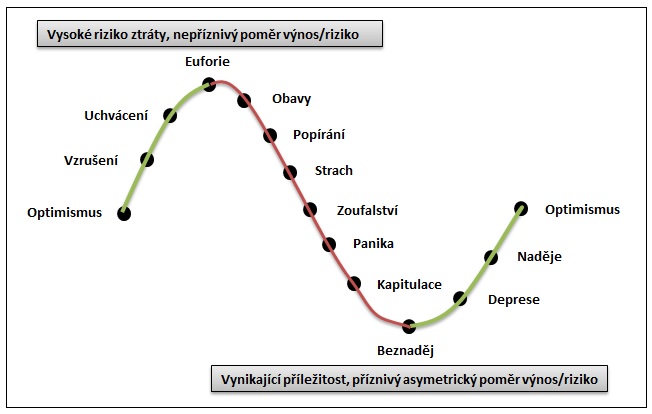

Kontrarián využívá maniodepresivních stavů finančních trhů a psychologie investorů. Využívá tendence Wall Street přehnaně reagovat na negativní informace a nejistotu. Nejistota rozkolísává finanční trhy a generuje investiční příležitosti. Kontrarián cíleně vyhledává oblasti ležící mimo zájem většiny investorů, špatné zprávy a varování „expertů“. Zaměřuje se na dlouhodobé medvědí trhy, které doprovází vysoká averze k riziku, extrémní pesimismus a kapitulace investorů. Přehnané reakce způsobují neefektivitu a generují atraktivní investiční příležitosti s příznivým asymetrickým poměrem výnos/riziko. Kontrariáni nakupují v obdobích nízké poptávky, kdy investoři ztratili zájem o akcie. Právě tehdy jsou ceny dostatečně nízko a je splněn základní princip investování „buy low, sell high“. Základy vynikajících dlouhodobých investičních výsledků neleží v obdobích růstu, ale rodí se v průběhu medvědích trhů a paniky. Pokud investor čeká s nákupem až do okamžiku, kdy panuje všeobecný konsenzus o atraktivitě akcií, potom nejvhodnější okamžik již dávno propásl.

Dlouhotrvající býčí trhy naopak vyvolávají v kontrariánech nervozitu. Všeobecný optimismus, euforie, nová maxima akciových indexů, vysoké valuace, vzrůstající obliba obchodování na margin, nedostatečná orientace na riziko a novinové titulky oslavující investice do akcií, doplněné o sebevědomé ujišťování analytiků o dalším růstu, bývají tradičně průvodním znamením blížícího se vrcholu. Historické grafy několikaletého růstu vyvolávají v investorech falešný pocit bezpečí a utvrzují je v přesvědčení, že jediný možný směr akciových trhů je vzhůru. Strach z ušlé příležitosti v kombinaci s vidinou snadného výdělku vytěsňují obavy z možné ztráty kapitálu. Investoři přestávají brát ohled na zaplacenou cenu a hledají důvody, proč by měl býčí trh dále pokračovat bez ohledu na fundamenty, které tvrdí opak. Hlavní roli přebírá racionalizace. Wall Street přichází s novými alternativními metodami ocenění, pomocí nichž se snaží ospravedlnit vysoké ceny. Standardní metody jsou zpochybňovány. Rostoucí ceny dále podporují apetit investorů a spolu s ním se zvyšuje i poptávka. Vše končí v okamžiku, kdy vyschne příliv kupujících a první investoři začnou vybírat své zisky. Následuje lavina prodejních příkazů.

Většina investorů následuje tržní trend (tzv. trend following). Skutečné ikony investičního světa jdou však často zcela opačným směrem. Kontrariánský způsob myšlení je podstatou většiny úspěšných investičních přístupů. Nakupovat, když ostatní v zoufalství prodávají a prodávat, když jiní v euforii nakupují, sice vyžaduje obrovskou kuráž, avšak zároveň se jedná o klíčový předpoklad pro dosažení nadprůměrných zisků. Ve světě investic je prudký pokles cen mnohdy nezbytnou podmínkou budoucí nadprůměrné výkonnosti. Atraktivně oceněné investice ležící mimo zájem široké veřejnosti poskytují často mnohem vyšší výnosový potenciál ve srovnání s populárními, módními, avšak předraženými růstovými akciemi. Většina investorů se bohužel cítí bezpečněji a pohodlněji s akciemi a investičními strategiemi, které jsou v souladu s aktuálním tržním konsenzem. Lidé velmi rychle a rádi přijímají konvenční názory, protože se zdají být na první pohled logické a jsou široce akceptovány jejich okolím. Většinou se ani neobtěžují si ověřit, zda fakta skutečně podporují všeobecný konsenzus. Lidská povaha velí běžet s davem. Bezpečí „stáda“ je však draze vykoupeno. Investice učiněné v souladu s většinovým míněním ostatních inteligentních investorů téměř vždy zaručují, že činíme špatné rozhodnutí ve špatný čas, protože ceny v sobě tržní konsenzus již dávno reflektují.

Kontrariánské přístupy k investování jsou svým způsobem asociální. Investor stojí se svým názorem proti všeobecnému mínění. Dobrovolně se pasuje do role samotáře v rohu místnosti, který je často cílem posměchu ostatních. Pozice, která je pro většinu lidí velmi nepřirozená, nepříjemná a málokým vyhledávaná. Konfrontace s trhem vyžaduje odvahu, sebevědomí a značnou dávku trpělivosti. Svými nákupy si troufáme tvrdit, že se trh mýlí a my máme pravdu.

Jedním z příkladů kontrariánské investice z nedávné doby byl trh s ropou. Cena ropy se na konci devadesátých let odrazila ode dna na úrovni pod 20 dolary a zahájila několikaletou spanilou jízdu, která vyhnala barel až k hranici 150 dolarů. S příchodem finanční krize v roce 2008 následoval propad k 40 dolarům, kde se cena příliš dlouho neohřála a brzy opět atakovala hranici 100 dolarů, kolem níž několik let tvrdohlavě oscilovala. Růst globální ekonomiky, zvyšující se spotřeba na rozvíjejících se trzích, stárnoucí naleziště a pokulhávající strana nabídky vedla k všeobecnému přijetí teorie o tzv. „peak oil“. Svět byl po několikaletém růstu cen přesvědčen, že jsme dosáhli zlomového bodu, v němž je třeba se připravit na permanentně se zvyšující cenu ropy z důvodu dosažení globálního vrcholu těžby konvenční „levné“ ropy. Tuto ropu bude postupně nutné nahrazovat ropou z těžko přístupných nalezišť, jejíž těžba bude mnohem nákladnější. Důsledkem by tudíž měly být vyšší ceny komodity. Jak už to však v tržní ekonomice bývá, nejlepším lékem na vysoké ceny jsou vysoké ceny. Několikaleté období růstu spojené s vysokou rentabilitou přilákalo do odvětví značné množství kapitálu, které směřovalo nejen do oblasti hledání nových nalezišť, ale i do výzkumu v oblasti nových způsobů těžby. Svět zachvátila břidlicová revoluce, která po dekádách klesající těžby katapultovala USA zpět mezi největší producenty ropy na světě. Přelomový způsob těžby zpřístupnil rázem nová naleziště. Odvětví ropného průmyslu zažívalo v USA nebývalý investiční boom. Těžba břidličné ropy prudce expandovala. Globální nabídka strmě rostla a v kombinaci se slabou poptávkou způsobenou pomalým zotavováním globální ekonomiky po finanční krizi nastal na konci roku 2014 prudký pokles cen ropy z hodnot kolem 100 dolarů na úrovně kolem 40 dolarů za barel. Těžba se pro řadu firem stala rázem ztrátová, což v kombinaci s vysokou mírou zadlužení vedlo k řadě bankrotů. Sektor se ocitl pod tlakem. OPEC v reakci na růst tržního podílu amerických konkurentů odmítl omezit těžbu, což dále zhoršilo poměr mezi globální nabídkou a poptávkou. Prvotní přesvědčení „expertů“, kteří predikovali pouze dočasné zakolísání cen a jejich brzký návrat k úrovni kolem 80 až 100 dolarů, se ukázalo být příliš optimistické. Cena pokračovala v poklesu. Po několika čtvrtletích se začaly projevovat první známky kapitulace investorů. Mnozí se po více než roce zklamání raději rozhodli ropné společnosti prodat a ukončit psychický tlak spojený s jejich držením v portfoliu. Přetrvávající nejistota spojená s odvětvím odrazovala investory od nákupů. A právě tato oblast se stala lovištěm kontrariánů s dlouhodobým investičním horizontem. Nenáviděné odvětví potýkající se s nadměrnými produkčními kapacitami, se snižujícími se tržbami a zisky a s nejistými vyhlídkami do budoucna, které obklopovala nejistota, bankroty, vysoká volatilita a mizerná výkonnost akcií, se dostalo do centra jejich pozornosti.

Dalším vynikajícím příkladem kontrariánské investice byl nákup legendárního value investora Johna Templetona na konci třicátých let minulého století. Adolf Hitler započal tou dobou své dobývání Evropy a akcie na amerických burzách zažívaly volný pád. Mladý Templeton však spatřil v panice příležitost. Svůj kapitál ve výši 10 400 dolarů investoval do akcií, jejichž tržní cena se na NYSE a American stock Exchange pohybovala pod úrovní 1 dolaru za kus. Ze 104 nakoupených společností sice 34 zbankrotovalo, nicméně po čtyřech letech prodal zbytek portfolia za více než 40 000 dolarů.

Kontrariánství má však i svou stinnou stránku. Pokud není doplněno o konzervativní fundamentální analýzu, stává se z něj velmi nebezpečný myšlenkový proud, který může být pohřebištěm investorova kapitálu. Bezhlavé odmítání všeobecného tržního konsenzu může vést k velkým ztrátám. Ne vždy se trh mýlí. Právě naopak. Trh je po většinu času relativně efektivní. Pokles ceny akcie na desetileté minimum ještě automaticky neznamená, že je akcie levná, podhodnocená a že se dříve či později vrátí zpět na předchozí maxima. Samotný pokles ceny nám neříká nic o její vnitřní hodnotě. Tržní cena tudíž může být naprosto správná. Kontrariánství sice spočívá ve zdravém skeptickém přístupu investora k všeobecně přijímaným pravdám, které se nebojí zpochybnit, ale vždy musí vycházet z objektivní fundamentální analýzy. Rozhodne‑li se investor konfrontovat všeobecný konsenzus, měl by si být velmi jistý, že správně identifikoval důvody, proč se trh mýlí. Investovat proti trhu jen kvůli tomu, že kontrariáni mají vždy odlišný názor, je čiré bláznovství. Kontrariánský přístup k investování vyžaduje spoustu odvahy, trpělivosti, kuráže, znalostí a pečlivé analýzy. Jeho zvládnutí však může pomoci investorům k dosažení vynikajících investičních výsledků.“