První čtvrtletí se na akciových trzích neslo v duchu optimismu. Většina indexů pokračovala v růstu. Podporou byly nové fiskální stimuly v jednotlivých zemích, uvolněná monetární politika centrálních bank či zvyšující se proočkovanost obyvatel. V jakých zemích vynesly akcie nejvíce? V jakých naopak nejméně?

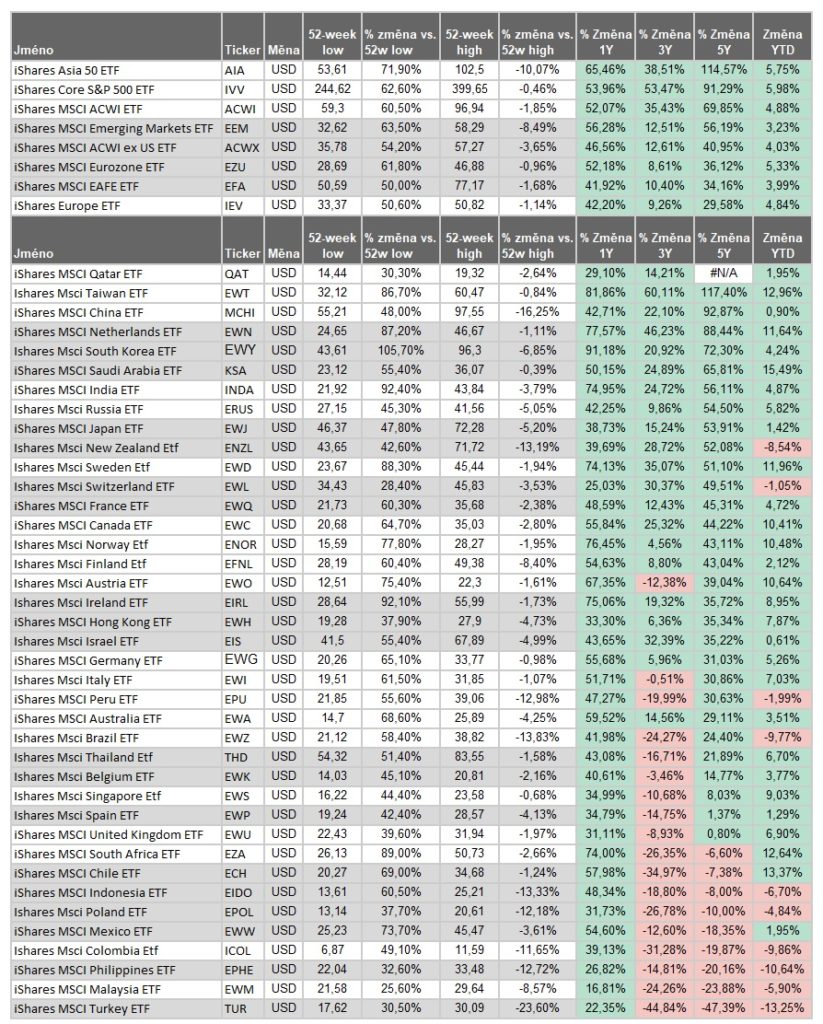

Výnosy akciových indexů v 1Q/2021

Při pohledu na výnosy vybraných indexových ETF v 1Q/2021 zjistíme, že nejvyšší výkonnosti dosáhly akcie v Saudské Arábii (+15,49 %). Druhé místo obsadily akcie na Chile (+13,37 %). Třetí příčku obsadily akcie z Tchaj-wanu (+12,96 %). Na opačném konci nalezneme turecké akcie (-13,25 %), filipínské akcie (-10,64 %) a akcie z Kolumbie (-9,86 %).

Pozn. Výkonnost vybraných akciových trhů je měřena výkonností jednotlivých indexových ETF v USD. U některých z nich není zohledněn vliv dividend, u jiných ano. Proto jsou konečné výsledky mírně zkreslené, obzvláště v několikaletém období.

Výnosy akciových indexů v uplynulých 5 letech

Jak si vedou jednotlivé regiony v dlouhodobějším horizontu? V uplynulých pěti letech se nejvíce dařilo akciím na Tchaj-wanu (+117,4%), v Číně (+92,87 %) a v USA (+91,29 %). Nejhůře si naopak vedly akcie v Turecku (-47,39 %), v Malajsii (-23,88 %) a na Filipínách (-20,16 %).

Pozn. Výkonnost vybraných akciových trhů je měřena výkonností jednotlivých indexových ETF v USD. U některých z nich není zohledněn vliv dividend, u jiných ano. Proto jsou konečné výsledky mírně zkreslené, obzvláště v několikaletém období. Valuační ukazatele k 30.3.2021.

Výše uvedená data s výkonností a valuačními ukazateli si můžete stáhnout zde:

Aktuální valuační ukazatele jednotlivých indexů

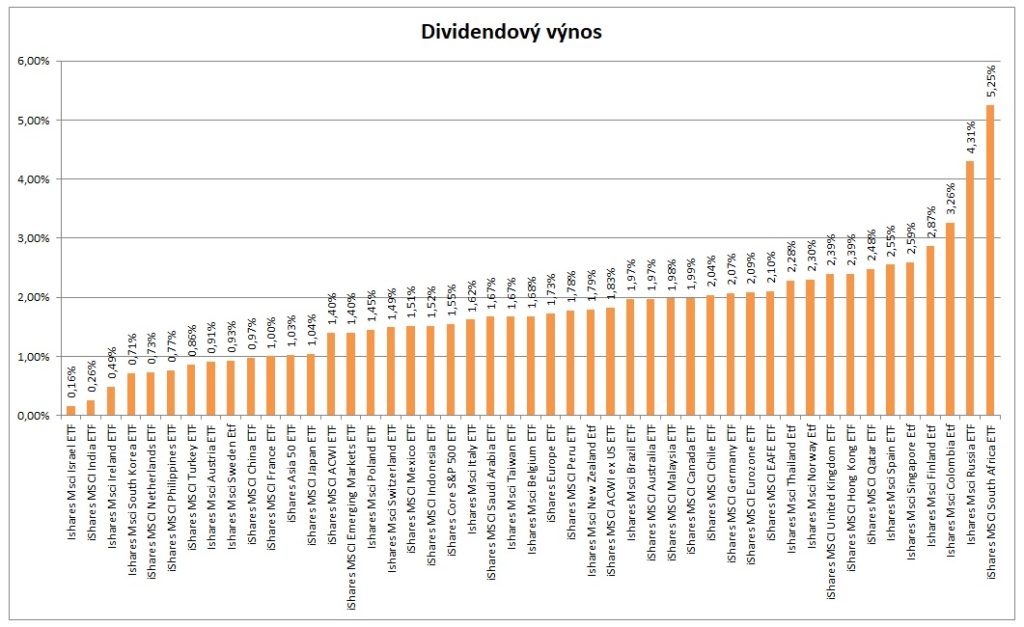

Nyní se pojďme společně podívat na vybrané valuační ukazatele jednotlivých indexů na konci prvního čtvrtletí (k 30.3.2021). Nejdříve však důležité upozornění. Vypovídací hodnota níže uvedených grafů je díky koronaviru, který výrazně zamával se zisky a dividendami firem, o něco nižší než v minulosti. Řada firem v indexech totiž dočasně či permanentně zastavila vyplácení dividend, snížila velikost vyplácené dividendy či zaznamenala prudký propad zisků. Aktuální hodnoty tak v řadě případů neodpovídají dlouhodobé normální ziskovosti společností, jejich dlouhodobě udržitelným rentabilitám vlastního jmění či dividendovým výnosům. Proto je třeba brát níže uvedená čísla s rezervou.

Nejvyšší dividendový výnos

Na grafu níže jsou seřazeny jednotlivé země dle dividendového výnosu jejich hlavního akciového indexu. Z grafu je zřejmé, že nejvyšším dividendovým výnosem se mohou pochlubit akcie v Jižní Africe (5,25 %), v Rusku (4,31 %) a v Kolumbii (3,26 %). Nejnižší výnos mají naopak akcie v Izraeli (0,16 %), v Indii (0,26 %) a v Irsku (0,49 %).

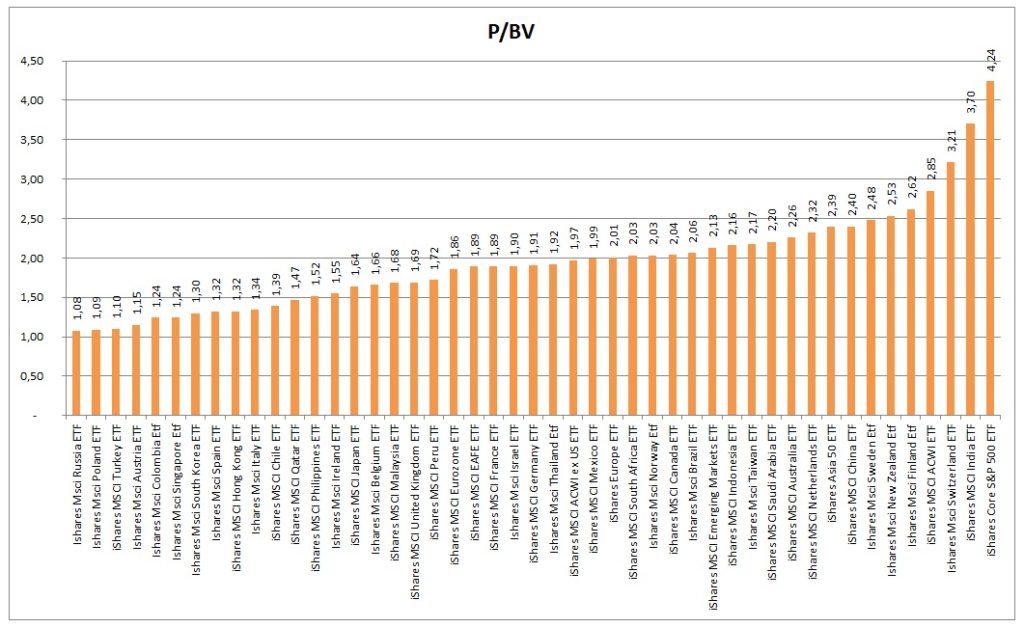

Nejnižší P/BV

Na grafu níže jsou jednotlivé akciové regiony seřazeny dle hodnot P/BV. Obecně platí, že čím nižší hodnota, tím jsou akcie statisticky levnější.

Valuace jsou pouze jednou stranou mince. Jaké trhy mají nejvyšší ROE?

Valuace jsou pouze jednou stranou mince. Statisticky levné akcie ještě nutně nemusí být podhodnocené. Pokud například firma balancuje rok co rok na tenké hranici mezi ziskem a ztrátou, přičemž svým majitelům generuje dlouhodobě rentabilitu vlastního jmění (tzv. ROE) ve výši pouhých 1-2 %, potom si bezpochyby zaslouží být levná. Pokud je naopak schopná dosahovat nadprůměrné rentability, potom si přirozeně zaslouží vyšší valuace. Společnosti s vysokými valuačními ukazateli (statisticky drahé) tudíž nemusí být vždy nutně nadhodnocené a vice versa.

Podobné je to i s akciovými indexy, které se navíc zásadně liší svou sektorovou strukturou, koncentrací/diverzifikací, volatilitou měny indexu a řadou dalších faktorů, díky nimž nemusí být vzájemné srovnání vždy zcela korektní (často srovnáváme jablka s hruškami).

Pokud jsme se však již pustili do srovnání regionů z hlediska valuací, potom se podívejme i na druhou stranu mince, kterou je rentabilita vlastního jmění (ROE). Jaké regiony jsou na tom nejlépe?

První místo obsadily akcie ze Švýcarska. Na druhé příčce jsou akcie z USA a dále pak akcie z Číny a Turecka. Nejhůře si naopak vedou akcie v Irsku, Peru a Hongkongu. Při posuzování ROE je však nutné brát v potaz, zda se jedná o dlouhodobě udržitelnou míru rentability, či pouhý jednorázový výkyv. Toto však bohužel nebylo v níže uvedeném grafu předmětem zkoumání.

Nyní tedy pojďme valuace a rentabilitu spojit dohromady. Jak na to? Způsobů je celá řada. Jedním z nich může být spojení valuačního ukazatele PB (tržní hodnota na akcii k účetní hodnotě na akcii) a ROE (rentability vlastního jmění). Složený ukazatel PBV/ROE nám říká, kolik zaplatíme za 1 % rentability. Čím nižší částku platíme, tím lépe.

Jaké regiony jsou tedy z výše uvedeného pohledu nejlevnější? Turecko, Rusko či Kolumbie. Nejdražší se naopak jeví Peru, Irsko a Nizozemí.

Upozornění: Výše uvedené názory jsou čistě osobními názory autora webu a v žádném případě by neměly být vnímány jako doporučení k nákupu či prodeji! Názory autora se mohou v čase měnit. Autor webu v době psaní článku vlastní ve svém osobním portfoliu indexové ETF rozvíjejících se trhů, Jižní Koreje, Německa či ETF kopírující World Index. Autor webu nepřebírá žádnou odpovědnost za škodu způsobenou použitím tohoto textu nebo informací v něm obsažených. Každý investor je povinen přijmout vlastní informované rozhodnutí o vhodnosti každé investice. Investiční nástroje uvedené v textu nemusí být vhodné pro všechny investory. Minulá výkonnost investičních nástrojů nezaručuje výkonnost budoucí. Očekávaná budoucí výkonnost je založena na předpokladech, které nemusí nastat.