Pasivní indexové fondy získávají v posledních letech na popularitě. Jednou z hlavních příčin jsou vysoké poplatky aktivně řízených fondů, díky nimž nedokáže většina z nich překonat index/benchmark. Častým argumentem aktivní správy z posledních let je, že tento trend je přirozený, protože aktivně řízené fondy snižují svou alokaci do akcií v posledních fázích býčího trhu. Proto nedokážou v posledních čtvrtletích/letech růstu akcií držet krok s indexy. Při poklesech však následně propadnou méně než indexy samotné, a to jim v dlouhodobém horizontu pomůže k lepší výkonnosti.

V případě řady fondů je tento argument bezesporu pravdivý, avšak jak vypadá situace při pohledu na celé odvětví? Podívejme se na rok 2018, kdy akcie ve světě poklesly, a mohli jsme tudíž výše uvedené tvrzení otestovat v praxi.

Jak si vedly aktivně řízené fondy v roce 2018?

Agentura S&P Dow Jones Indices zaktualizovala svůj vynikající SPIVA report, v němž detailně monitoruje výkonnost aktivně řízených fondů ve většině nejvýznamnějších regionů světa. Aktuálně zveřejnila nejnovější čísla pro Spojené státy, Japonsko a Latinskou Ameriku. Zaměříme se primárně na USA, avšak statistiky o zbývajících dvou regionech naleznete ZDE a ZDE. Jak si tedy vedly fondy v největší ekonomice světa?

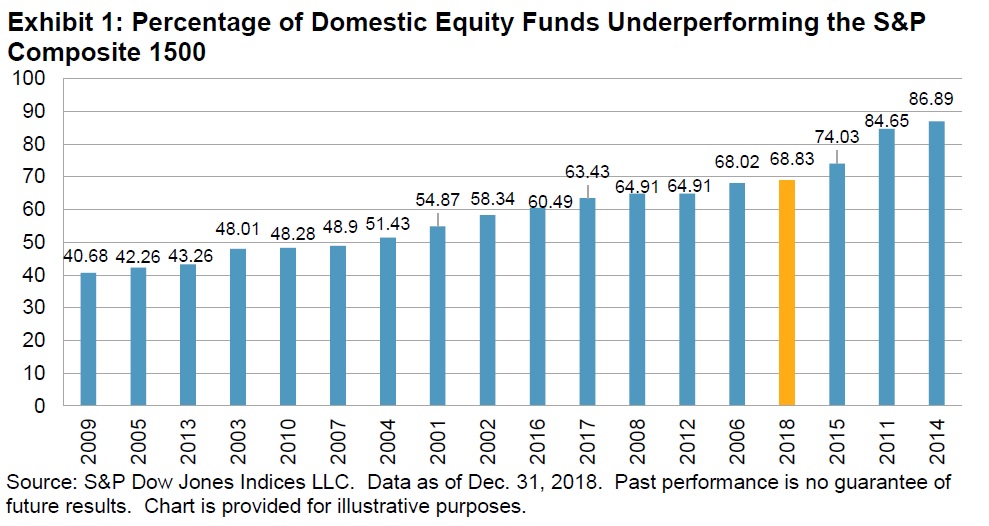

Žádná sláva. Rok 2018 byl pro aktivně řízené fondy čtvrtým nejhorším rokem z hlediska jednoletých výnosů od roku 2001, když 68,8 % aktivně řízených fondů v USA nedokázalo překonat index S&P Composite 1500.

Z výsledků je zřejmé, že vyšší volatilita akcií není nutně na úrovni celého odvětví spojena s lepší výkonností aktivně řízených fondů, jak mnozí sebevědomě tvrdí.

Pohled na dlouhodobou výkonnost

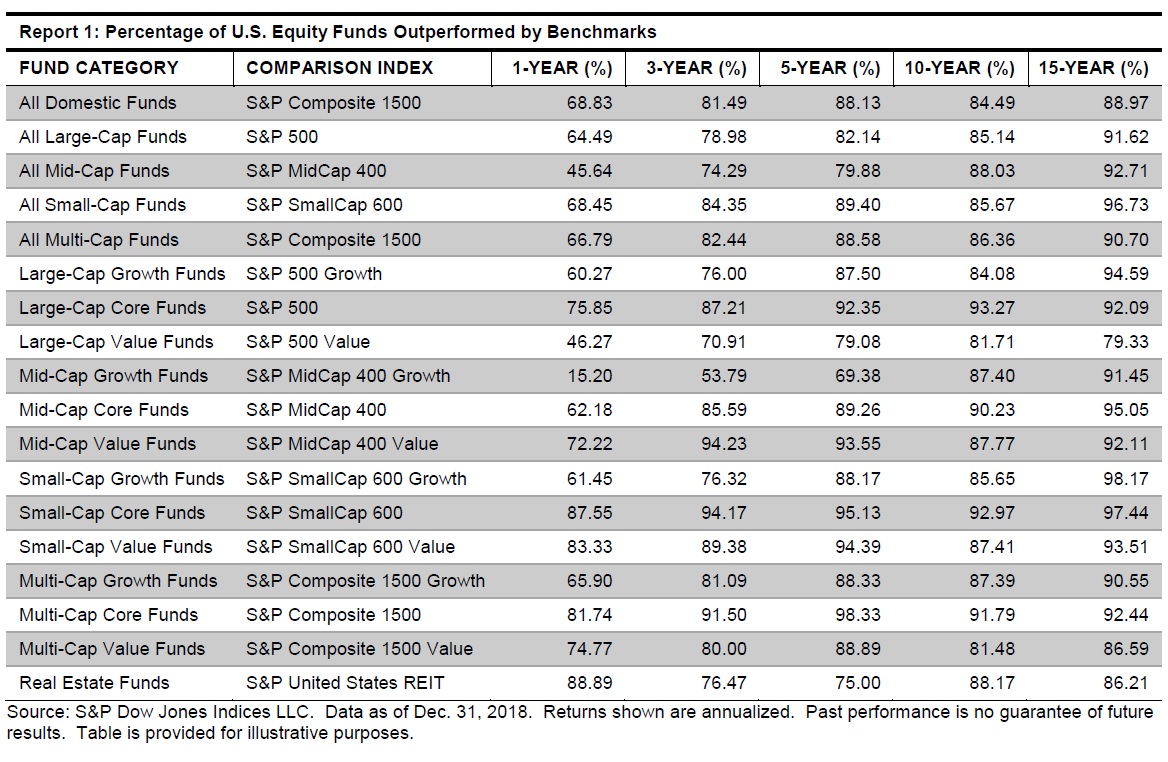

Při pohledu na tříleté, pětileté, desetileté a patnáctileté období zjistíme, že 81,5 %, 88,1 %, 84,5 % a 89 % aktivně řízených fondů v USA nedokázalo překonat index S&P Composite 1500! Detail je uveden v tabulce níže. Při pohledu na tyto statistiky se vskutku nelze divit, že investoři odmítají platit několikanásobně vyšší poplatky za aktivní správu portfolia, když většina fondů není schopna překonat index. Detaily o jednotlivých investičních stylech, velikostech fondů či data o dluhopisových fondech naleznete přímo v reportu ZDE.

Pohled na výše uvedené statistiky není věru příliš povzbudivý. Vysvětluje, proč pasivně řízené fondy získávají v posledních letech v USA na popularitě. Tento trend nabírá postupně na síle i ve zbytku světa, kde je jeho nástup však o poznání pozvolnější. Je nicméně pravděpodobné, že se jen tak nezastaví.

Na konci roku 2017 bylo ve světě 114 131 otevřených podílových fondů – v Americe 27 254 (v USA 9 788), v Evropě 55 055 (Francie 10 860, Lucembursko 14 728, Irsko 6 831), v Asii 30 196 a v Africe 1 626. Troufám si tvrdit, že tisíce z nich nemají pro investory žádnou přidanou hodnotu. Řada z nich proto neustojí tlak nízkonákladových pasivních fondů a zanikne. Další budou muset dříve či později snížit své poplatky. V odvětví proběhne konsolidace. Při troše štěstí zůstanou na trhu převážně fondy s přidanou hodnotou a unikátní investiční strategií, která má šanci generovat odlišný výnos od akciových indexů. To vše při nižších poplatcích než dnes. Vítězem bude drobný investor.