Kdo nezná historii, je předurčen k tomu, aby si ji zopakoval. Historie se sice nikdy zcela přesně neopakuje, ale většina událostí, kterou investoři ve svém životě na finančních trzích zažijí, se již s největší pravděpodobností někdy v minulosti stala, nebo lze nalézt minimálně události jim podobné. Nezaškodí proto, když se value investor ve chvílích volna, kdy zrovna neanalyzuje konkrétní investiční příležitosti, zaměří na studium příčin a průběhů finančních krizí či obecně na historii finančních trhů.

Prvním krůčkem může být pohled na historii amerických akciových bull a bear marketů. Na následujících několika grafech se podíváme na průběh amerických bull marketů, bear marketů a jednotlivých významných korekcí, a to od roku 1928. Prostudujeme nejen velikost růstu či poklesu akciového indexu S&P 500, ale i délku jednotlivých období.

Americké bull markety (býčí trhy)

Americké akciové indexy v průběhu uplynulých 90 let přibližně 2/3 času rostly a 1/3 času klesaly. Období růstu jsou tradičně podstatně delší, období poklesů jsou krátká, ale o to prudší. V uplynulých desetiletích jsme měli více než dvě desítky bull marketů a bear marketů. Od začátku devadesátých let se však frekvence střídání býčích a medvědích trhů výrazně prodloužila. V minulosti se střídaly v mnohem kratších časových intervalech.

Při pohledu na procentuální zhodnocení jednotlivých bull marketů zjistíme, že největšího růstu akcií jsme byli svědky v průběhu devadesátých let minulého století. Na trzích panoval tou dobou všeobecný optimismus. Amerika se přenesla přes dlouhé období vysoké inflace a pozvolna startovala internetová revoluce. V čele americké centrální banky navíc stál proslulý „El maestro“ Alan Greenspan, který při sebemenším zaškobrtnutí ekonomiky snižoval úrokové sazby. Výsledkem nejdelšího býčího trhu za uplynulých 90 let, kdy index S&P 500 posílil o 582 % (bez vlivu dividend), byly rekordní valuace amerických akcií a největší technologická bublina dvacátého století.

Na pomyslné druhé příčce stojí současný bull market, který začal v březnu roku 2009. Index doposud zhodnotil o 319 % a valuace jsou opět blízko historických rekordů. S výjimkou devadesátých let (zakončených spekulativní bublinou) jsme byli podobného růstu svědky pouze po konci 2. světové války, kdy se svět vzpamatovával z několikaletého krvavého konfliktu.

Nejnižších zhodnocení v rámci býčích trhů jsme byli naproti tomu svědky v průběhu třicátých a čtyřicátých let.

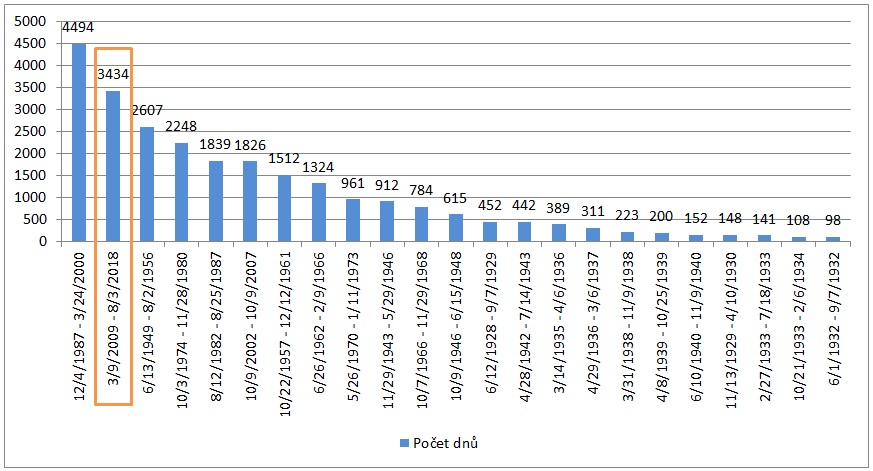

Nyní se zaměřme na délku jednotlivých býčích trhů. Z grafu níže je zřejmé, že současný růst akcií je druhý nejdelší v historii (3 434 dní). Prozatím jej překonávají jen devadesátá léta minulého století (4 494 dní). Na třetím místě jsou opět poválečná léta (2 607 dní).

Průměrný bull market trval 1 096 dní (medián 615 dní). Průměrné zhodnocení se pohybovalo na úrovni 118 % (medián 75 %).

Historie bear marketů (medvědích trhů)

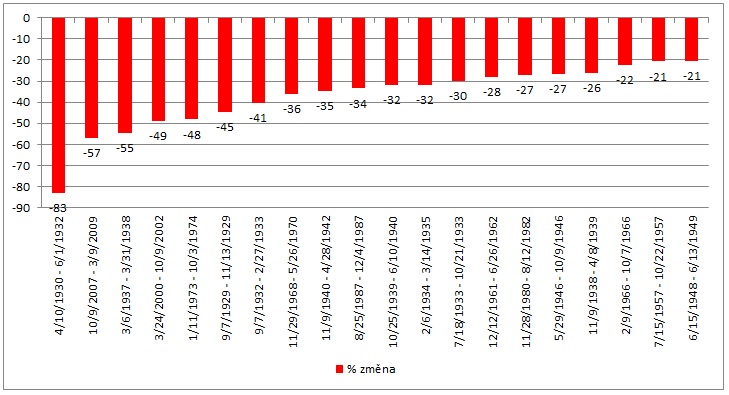

Stejně jako zimu střídá jaro, tak i bull markety pravidelně střídají bear markety (definován jako pokles akcií o dvacet a více procent). Nejhlubší propad v historii zažily americké akciové indexy v průběhu Velké hospodářské krize ve třicátých letech minulého století. Index S&P 500 propadl o neuvěřitelných 83 %! Druhý nejhorší propad zažila řada čtenářů na vlastní kůži v průběhu let 2007 až 2009, kdy splaskla nemovitostní bublina ve Spojených státech. Index propadl o 57 %. Třetí místo obsadil propad akcií z let 1937-1938 (-55 %) a pomyslnou čtvrtou příčku obsadil medvědí trh po splasknutí technologické bubliny na přelomu tisíciletí (-49 %).

Současný akciový bull market trvá již 3 434 dní. Řada současných mladých investorů, analytiků a portfolio manažerů na finančních trzích ještě nikdy ve svém profesionálním životě nezažila bear market. Podařilo se všemocným centrálním bankám zabít medvědí trhy? Silně pochybuji. Nesmíme zapomínat, že akciové trhy jsou jako nafouknutý volejbalový míč, který tlačíme čím dál hlouběji pod vodu. Čím hlouběji jej tlačíme (čím výše a čím déle akcie porostou), tím prudší a větší bude následně pohyb opačným směrem (propad akcií).

Dříve či později se bear marketu dočkáme. Otázkou je samozřejmě jeho intenzita a délka. Ať již však budou propady prudké či nikoliv, tak jedno je zcela jisté. Mnozí mladí investoři budou příchodem bear marketu zaskočeni. Ocitnou se ve zcela neznámém prostředí, na které nebyli zvyklí a v němž se neumí příliš dobře pohybovat. Psychologie začne přebírat otěže nad racionálním uvažováním a opět se vrátí vysoká volatilita a prudké cenové pohyby.

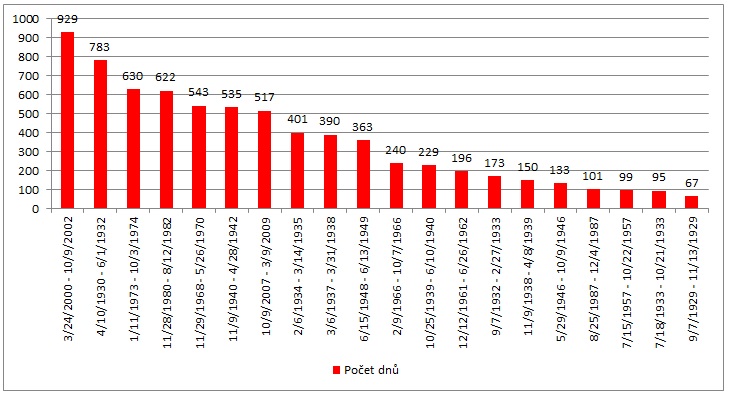

Vraťme se však zpět k historickým statistikám. Co do délky medvědích trhů je na špici pokles z přelomu tohoto tisíciletí (929 dnů). Na druhém místě jsou propady ze třicátých let (783 dnů). Uvidíme, kam se zařadí následující bear market.

Průměrný bear market trval 360 dní (medián 302 dní). Průměrný pokles se pohyboval na úrovni -37 % (medián -33 %).

Historie akciových korekcí

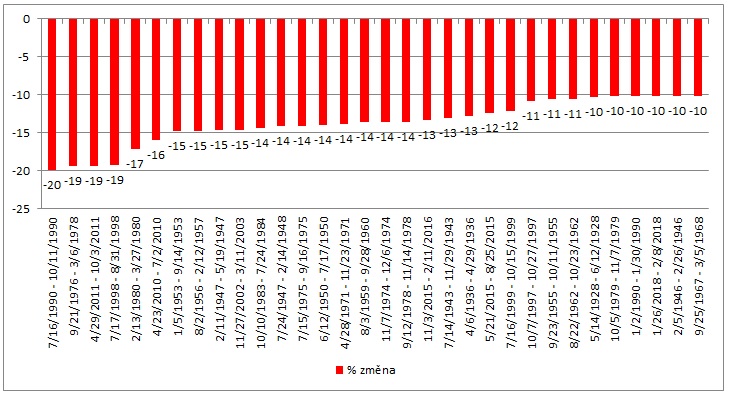

Uplynulé roky jsou nejen velmi skoupé na medvědí trhy, ale zároveň jsou doprovázené i nebývale nízkou volatilitou (rozkolísaností tržních cen). Bear markety byly prozatím nahrazeny korekcemi (v letech 2010, 2011, 2015, 2016, 2018). Za korekci v tomto případě považujeme pokles v rozmezí 10-20 %. Od roku 1928 jsme byli svědky 32 korekcí. Největší korekcí z poslední doby je pokles akcií v roce 2011 (-19 %).

Průměrný pokles akcií v rámci korekce se pohyboval na úrovni 13,7 % (medián 13,6 %).

Závěr pro value investora

Pro value investora jsou bear markety požehnáním. Často iracionální chování investorů, vyvolané mnohdy jejich krátkodobým investičním horizontem a emoční nestabilitou, vytváří v kombinaci s vysokou volatilitou enormní množství investičních příležitostí. Často je jich tolik, že value investor neví, na kterou akcii se dříve zaměřit. Po obdobích půstu, které bývají typické pro finální roky bull marketů, jsou propady vítanou změnou, která přináší příslib období hojnosti.

Jakýkoliv propad akcií je však vždy doprovázen obrovským psychickým tlakem. Investor sleduje, jak jeho celoživotní úspory mizí před očima (v podobě nerealizovaných ztrát). On však nejen že nesmí panikařit a prodávat, ale navíc se musí přinutit nakupovat, když všichni kolem křičí: „prodat, prodat“! To vyžaduje obrovskou míru disciplíny.

Value investování je svým způsobem masochistickou záležitostí. Nakupujeme, když ostatní v panice prodávají a prodáváme, když ostatní nakupují. Ať tak či onak jdeme proti davu a jsme často považováni za hlupáky. Avšak semínka budoucích nadprůměrných zisků se sejí právě v době bear marketů a nikoliv až v průběhu bull marketů, kdy nastává čas postupně sklízet úrodu.

Dříve či později se medvědí trh opět vynoří. Naším úkolem je, abychom jej přivítali s otevřenou náručí a s dostatkem psychické odolnosti, abychom byli schopni nakupovat akcie a pokud možno plně zainvestovat své portfolio.