Řada value investorů řeší v začátcích svého investování nelehkou otázku. Sestavit portfolio ze statisticky levných akcií průměrné až podprůměrné kvality, nebo se raději zaměřit na kvalitní společnosti s dlouhodobě udržitelnou konkurenční výhodou za rozumné ceny? Zvolí-li investor první možnost, potom většinou následují dvě varianty. U nákupu levných akcií zůstane celý život, nebo v průběhu své investiční kariéry postupně tento přístup opustí a zaměří se na kvalitní společnosti za přijatelnou cenu.

Evoluce Warrena Buffetta

Evolucí prošel i samotný Warren Buffett. V začátcích své investiční kariéry se věnoval výhradně statisticky levným akciím. Tento přístup se naučil od svého mentora Benjamina Grahama, který je považovaný za otce value investování. Buffett požadoval velký bezpečnostní polštář v podobě dostatečného diskontu tržní ceny vůči vnitřní hodnotě. Cílem bylo nakoupit především levné akcie. Nezáleželo na kvalitě společnosti, protože většinou byly nakoupeny za cenu, která zaručovala zisk (či malou ztrátu) i v případě její likvidace.

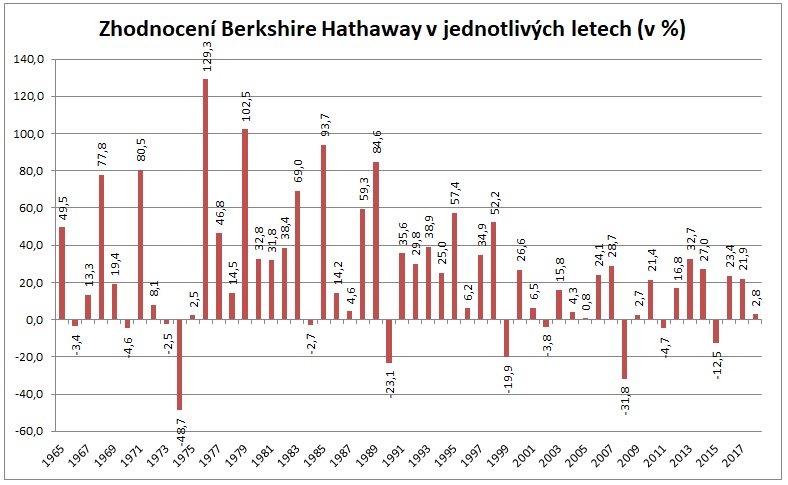

S Grahamovým přístupem slavil Buffett velký úspěch a dosahoval vynikajících výsledků. Zhodnocení se pohybovalo v řádu desítek procent ročně (Níže je uvedena pouze výkonnost Berkshire Hathaway. Buffett však již v roce 1956 založil Buffett Partnership, kde začínal s pouhými 100 000 USD. Vynikající výkonnost tedy začala dříve než v roce 1965.) S rostoucím objemem majetku však bylo čím dál obtížnější hledat nové příležitosti, které se čím dál častěji nacházely jen v oblastech firem s nízkou tržní kapitalizací. Další nepříznivou zprávou byla relativně vysoká obrátkovost portfolia a nutnost platit daně ze zisku. Prodej většinou nastal po několika letech, kdy se cena vrátila ke své vnitřní hodnotě. Vzhledem k tomu, že se jednalo o společnosti podprůměrné až průměrné kvality, nebylo žádoucí je držet déle a spoléhat na jejich růstový potenciál (růst tržeb, zisků, cash-flow).

Bylo potřeba přizpůsobit investiční přístup. Ke změně přispěly dvě události. Setkání s jeho budoucím partnerem Charliem Mungerem v roce 1959, který Buffetta přiměl zabývat se myšlenkou kvalitních firem, a přečtení knihy Common Stocks and Uncommon Profits od Philipa Fishera. Fisher propagoval v knize růstovou investiční filosofii. Svůj přístup nazval „scuttlebutt investing“. Nabádal k vysoké koncentraci portfolia, k detailní znalosti každé nakoupené firmy a k nakupování vynikajících společností, na které dává investor bedlivý pozor. Ve své knize stanovil 15 základních otázek, které investorům pomohou identifikovat kvalitní růstové společnosti (otázky naleznete i knize Investice do akcií – Základy value investování nebo na internetu (např. ZDE)).

Buffetta Fisherova kniha velmi ovlivnila. Spolu s Inteligentním investorem se údajně jednalo o nejdůležitější knihy o investicích, které kdy přečetl. Přístupy obou pánů zkombinoval a vytvořil si svůj unikátní investiční styl, který mu umožnil pracovat i s relativně velkým objemem kapitálu. Buffett v minulosti prohlásil, že je z 85 % Graham a z 15 % Fisher. V čase se bezpochyby tyto poměry změnily.

Na jedné z valných hromad Berkshire Hathaway byl Buffett tázán, zda výše uvedené poměry stále platí. Níže si můžete poslechnout jeho odpověď.