Walter Schloss se zapsal do investiční historie jako disciplinovaný následovník Benjamina Grahama, který dokázal svým klientům v průběhu 45 let zhodnotit vložený kapitál v průměru o 15,3 % za rok. Walter měl poměrně jednoduchý investiční přístup. Nakupoval statisticky levné akcie amerických společností s velmi nízkým či žádným zadlužením. Zaměřoval se primárně na firmy obchodující se pod úrovní jejich účetní hodnoty či nejlépe pod úrovní účetní hodnoty hmotných aktiv. Vytvořil diverzifikované portfolio 80-100 akcií a trpělivě čekal, až trh reviduje své často přehnaně negativní očekávání ohledně jejich budoucnosti, díky nimž se dočasně obchodovaly s výrazným diskontem. Walterův pohled na akcie trefně vystihla jeho odpověď na dotaz novináře ohledně způsobu, jakým investuje: „Buy it cheap and something good will happen“.

Nákupy statisticky levných akcií se Schlossovi štědře vyplácely. Obzvláště v době, kdy neexistovaly počítače a rozsáhlé databáze statistik o akciích. Vše musel počítat ručně a poctivě procházet výroční zprávy firem, manuály akcií od Moody´s či později reporty Value Line. Pro většinu ostatních investorů byl tento přístup až příliš pracný. Na vrcholu technologické spekulativní bubliny v roce 2000 však Walter svůj fond zavřel a vyplatil peníze svým klientům. Jednou z příčin byla skutečnost, že již údajně nedokázal najít dostatečně velké množství levných akcií.

Změna struktury amerických společností

Příčinou byly jednak velmi vysoké valuace amerických akciových trhů, které se vyšplhaly na dosud nevídaná historická maxima, ale možná i měnící se struktura amerických firem. Historicky převládaly v USA kapitálově náročné výrobní podniky, pro které byla typická vysoká hodnota hmotných aktiv. Firmy vlastnily pozemky, kancelářské budovy, továrny, stroje a pracovaly s vysokou úrovní zásob. Příkladem byl automobilový průmysl, výroba a zpracování oceli, chemický průmysl a jiné.

S příchodem nových technologií se však situace začala měnit. Začaly vznikat společnosti orientované na elektroniku, internet, software, biotechnologie a jiné obory, které se strukturou svého podnikání často zcela lišily od svých předchůdců. Vyžadovaly totiž podstatně menší kapitál, přičemž jejich provoz již nebyl závislý na továrnách a strojích. Kupříkladu několik největších technologických gigantů současnosti vzniklo jako garážové projekty. Tržní kapitalizace velikánů minulosti tak začala pozvolna klesat, kapitálově náročná výroba se přesunula do zahraničí a čím dál větší roli začala hrát v ekonomice USA spotřeba a služby.

Hmotná a nehmotná aktiva ve světě

Spolu s tím se změnila i struktura aktiv největších firem v USA. Hmotná aktiva ustoupila do pozadí a otěže převzala aktiva nehmotná. Graf níže zachycuje vývoj vybraných složek tržní hodnoty akciového indexu S&P 500 v jednotlivých desetiletích od roku 1975. Z výsledků je zřejmý rostoucí vliv nehmotných aktiv (patenty, licence, ochranné známky, firemní značka, R&D a jiné) a ustupující podíl aktiv hmotných.

Avšak pokud se přesunula podstatná část výroby mimo Spojené státy, primárně do rozvíjejících se zemí s levnou pracovní silou, potom by člověk očekával, že na rozvíjejících se trzích budou hrát hmotná aktiva stále významnou roli.

Začněme ale nejdříve pohledem na akcie jiných rozvinutých zemí a srovnejme je s USA. Při pohledu na evropské akcie (index S&P Europe 350) je zjevné, že na starém kontinentu také dominují nehmotná aktiva, avšak již o něco méně než v USA (29 % hmotná aktiva vs. 71 % nehmotná).

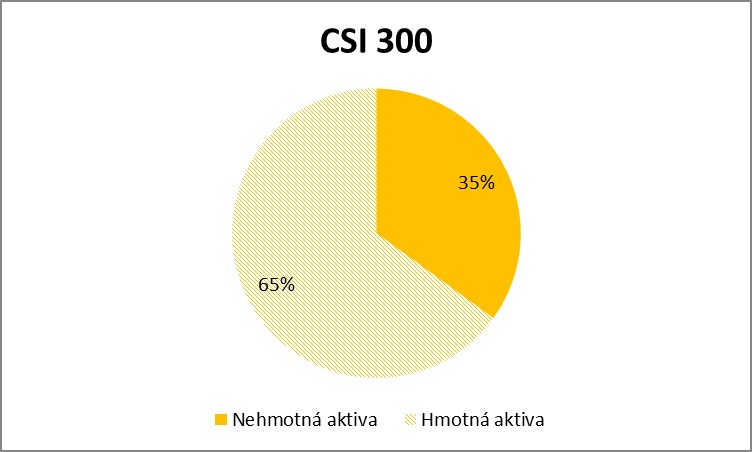

Při pohledu na Japonský akciový index Nikkei 225 je však situace zcela odlišná. V zemi vycházejícího slunce nadále dominují hmotná aktiva a podobně tomu je i v Číně (CSI 300). V Jižní Koreji mírně převládají nehmotná aktiva.

Z výsledků je zřejmé, že Walter Schloss by patrně i dnes měl problémy s nalezením dostatečně atraktivních investičních příležitostí, protože se orientoval pouze na akcie ve Spojených státech. Pokud jsou však investoři ochotni hledat i mimo USA, potom statisticky levné akcie s nízkou účetní hodnotou hmotných aktiv stále naleznou, s největší pravděpodobností však především na rozvíjejících se trzích. Fanoušci deep value investování proto nemusí zoufat. Příležitosti stále existují, jen je třeba hledat na jiných místech než v minulosti.